こんな悩みを解決します!

●FX検証ってどんな効果があるのか知りたい

●FX検証のやり方をわかりやすく教えてほしい

●ぶっちゃけ検証は省略できるの?

検証って何のためにするの?

FXを初めて2年間、検証の目的がピンとせず、なかなか手が付けられずにいました。

手法が勝てるのなら、わざわざ確かめる必要なんてありません。

検証するより実トレードのほうが、効率的に成長できそうですね。

考えを拗らせてか、プロから『検証しましょう』と言われるたび、「検証しても変わらない」と検証自体を否定するようになりました。

そんな私が変われた理由は、検証の役割や効果を理解することで、検証する目的と必要性を明確化できたからです。

本記事の執筆者

そこで今回は、FX検証の役割と、役割に沿った手順を深掘って紹介します。

99%のトレーダーが検証でつまづく最大原因。それは必要性を感じられないことです。

今回の記事には、あなたにとっての検証を「重し」から「良き隣人」へ変えるため、トータル1兆回を超える検証経験をふんだんに盛り込みました。

検証方法を調べて「いつでも検証できる」マインドを作っている時点で、必要なやる気は十分。

初心者でも納得しやすいよう、科学的根拠と分かりやすいイメージも合わせて紹介していますよ。

本記事の内容

・検証とは? 必要性とゴール

・《相場・資金管理・トレーダー》主役別の検証方法

・よくあるアドバイスの注意点を深堀り

●FX検証とは?

・前提①:FX検証とはそもそも必要なのか?

結論、検証は必須ではありません。

しかし検証せずに勝つのは非常に困難。

なぜなら、一番効率的な成長方法が封印されてしまうからです。

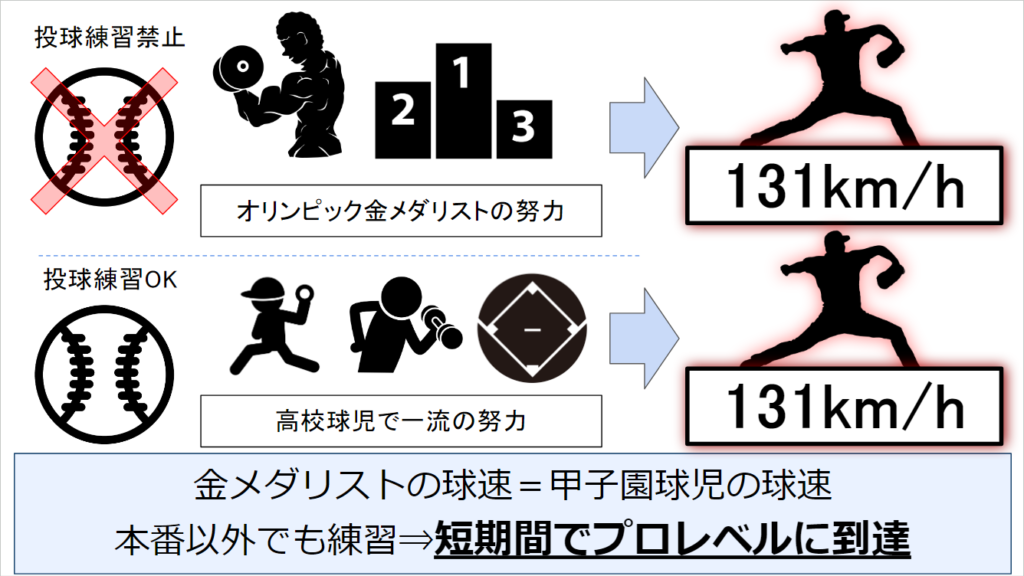

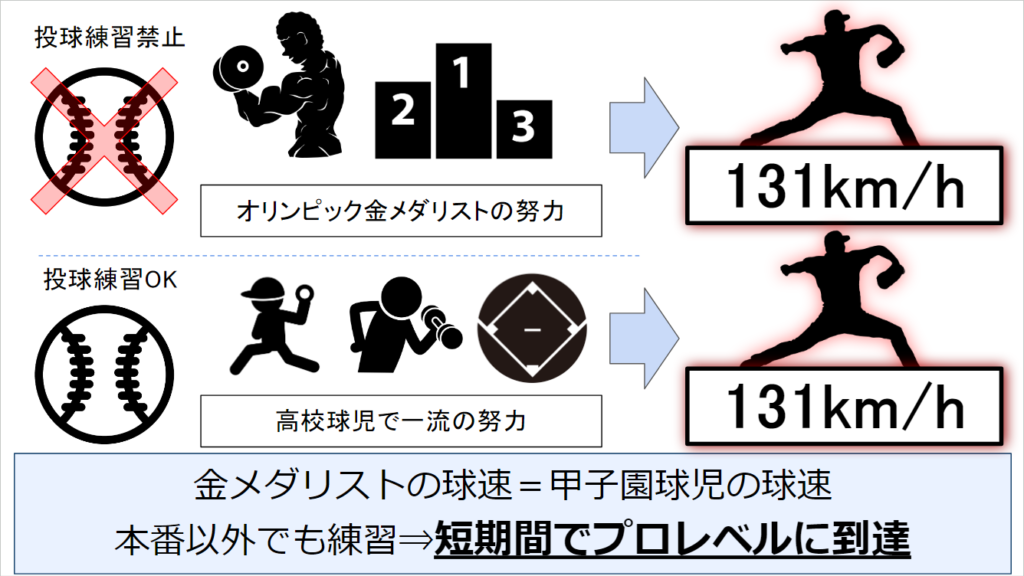

野球の投手で例えると、分かりやすいでしょう。

・あなたはプロでも通用する投手になることが目標です。

・監督は本番以外でボールに触れることを禁止してます。

Q.どうやって鍛えますか?

筋トレして体を鍛えるとか…たくさん本番に出てメンタルを鍛えるとか…

これを実現した例が、ハンマー投げでオリンピック金メダリスト、室伏選手の始球式です。

世界に通用するトレーニングと大会経験から、室伏選手は野球未経験者ながら131km/hを叩き出しました。

しかし131km/hとは、甲子園レベルです。本番以外でもボールに触れて練習できれば、高校球児でも金メダリストと同じ結果を出せてしまいます。

たしかに! 目的に合った練習をすれば、早く結果を出せるね

トレード検証の真髄こそ、まさに本番以外でも練習できる部分です。

繰り返しますが、検証は必須ではありません。

しかしプロと同じ土俵で戦うのがトレード。

検証を封印しながら稼ぐには、それ以外の全てを、一流以上に長期間続ける必要があるでしょう。

・前提②:FX検証のゴールとは何か?

結論を言えば、検証とはゴールのない長距離走です。

常に変化を続ける相場では、手法の活かし方を問い続ける必要があります。例えばEA界隈でも、優位性が失われたことに気付かず、使い続けて衰退するトレーダーが多いですね。

また上手なトレードで求められる一貫性には、高度なスキルが求められます。高度なスキルは窓ガラスと同じです。磨き続けないと曇ってしまい、通用しなくなるでしょう。

検証って、手法を作ったり改良したりするのがゴールでしょう?

断言しますが、検証で手法はわき役です。

初心者が検証で失敗する理由の99%が、手法視点の検証にあると言っても過言ではありません。

検証は勝ち続けるトレーダーの良き隣人です。

長い付き合いになります。目的や役割を理解し、上手な向き合い方を深堀りましょう。

●FX検証の役割

検証の役割を3つ紹介します。

あまり知られてませんが、検証は役割を知ることで、その効果を引き上げることができます。

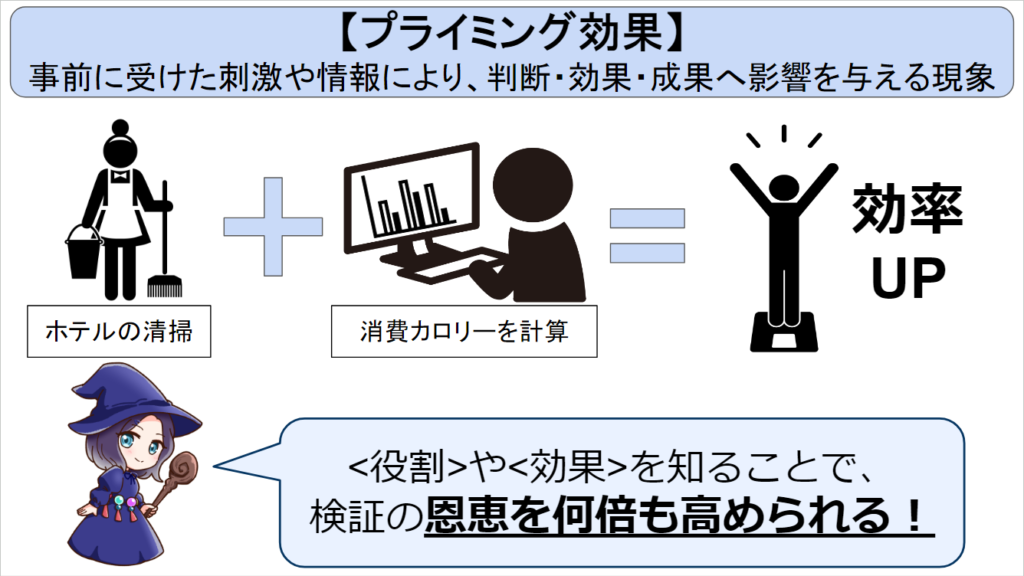

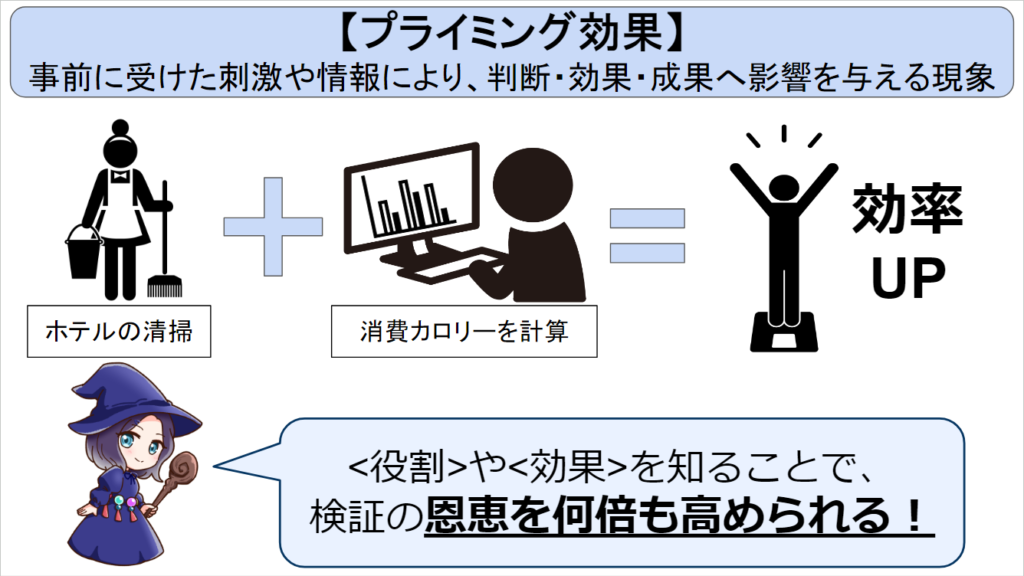

有名な話として、ホテルの客室清掃員を対象にした実験を紹介しましょう。

グループ①:消費するカロリーを計算させてから清掃

グループ②:何もせず清掃

⇒清掃後に、体脂肪率、血液健康度、身体年齢で差が生じた。

同じ行動でも、効果を知るか否かで健康状態まで影響が及びました。

逆を言えば、役割や効果を知らずに検証しても、恩恵を得られません。

検証の役割を押さえ、しっかり成長へ繋げましょう。

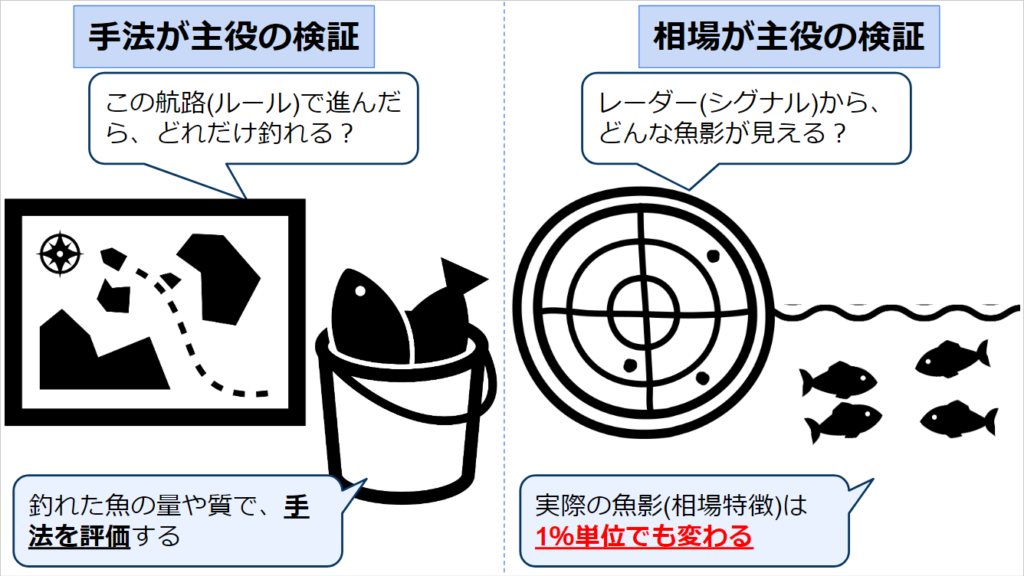

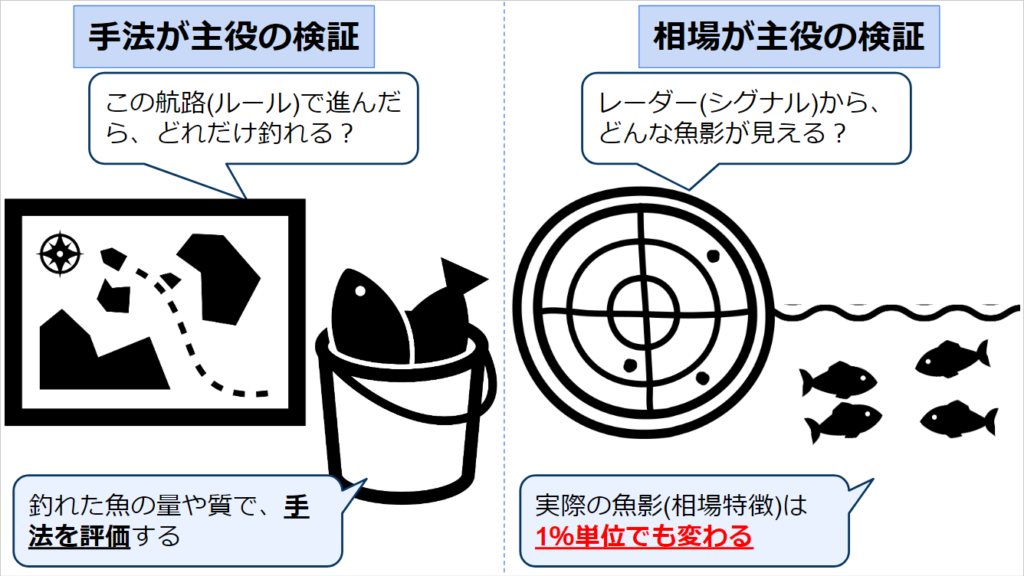

・役割①:シグナルから見た相場特徴を測定する

検証の主役は【相場】です。

手法は相場特徴を捉える道具。多くのトレーダーが手法を主役に捉え、相場特徴が曖昧なまま検証するため失敗します。

船釣りで例えると分かりやすいでしょう。

手法が主役の検証:ルールに沿って船を進め、釣れた魚の量や質を確かめる

相場が主役の検証:シグナル(視点)からレーダーを見て、魚群の特徴を確かめる

初心者トレーダー視点、相場は一律ランダムに見えるます。だから手法を軸に考え「勝てるか否か確かめる」発想に陥りやすいです。

中級トレーダーでも、「NY時間はトレンドが発生しやすい」など他者情報を鵜呑みに、トレンド手法で戦う人が多いですね。

相場特徴をらしいで捉えていると、手法を機能させることは難しいでしょう。

無駄が多くて非効率じゃない?

察しの良いトレーダーなら、特徴を掴むには膨大なサンプル数が必要になると気付くでしょう。

しかし実際に検証すると、トレード時間の9割以上が削減されます。トータルで考えると非常に効率化です。

最終的に検証全体の約7割を占めるのが、相場特徴を測定する検証。

まずは相場を主役に考え、捉えるべき特徴を洗い出しましょう。

・役割②:手法の運用負荷を測定する

検証の主役は【資金管理】です。

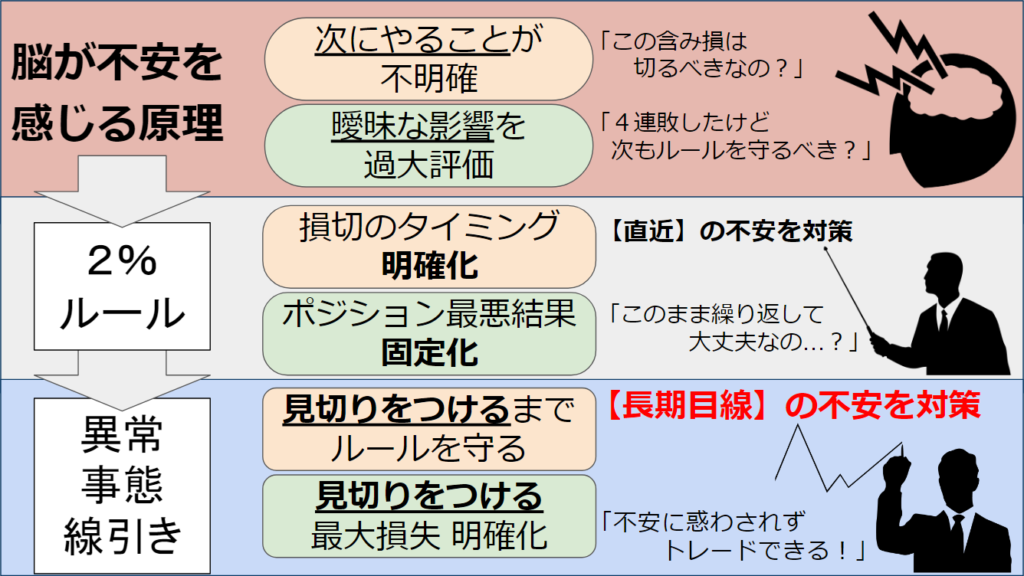

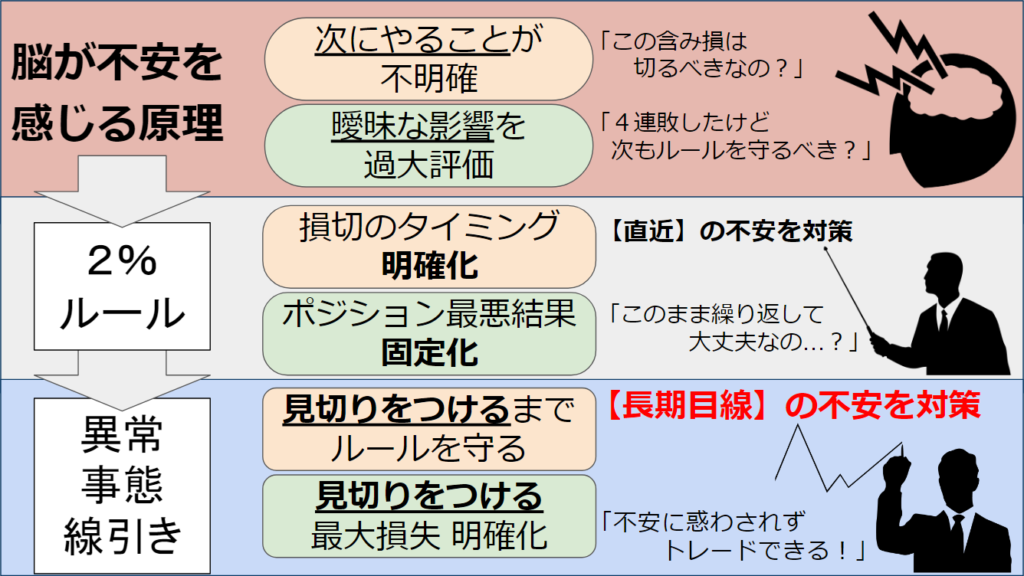

脳が不安を感じる原理は次の2つ。

①次にやることが不明確

②曖昧な影響を過大評価

仕事が締め切りに間に合わない時をイメージしてください。かなり不安を覚えるでしょう。

しかし何度も経験した仕事でノウハウがあり、上司から間に合わない場合のプランBを説明されていたら、全く不安を感じない筈です。

トレードで有名な《2%ルール》に置き換えてみましょう。

2%ルールを決めると…

①損切のタイミングが明確化される

②ポジションの最悪結果が固定される

以上から、直近のトレードに対する不安がなくなり、脳がルールを守りやすくなります。

2%ルールすごい!

しかし長期目線の損失は曖昧です。

2連敗、3連敗と損失が積み上がると「いつまで損が続くの?」と不安になります。

このままルールを守り続けるべきか、ルールを追加すべきか、使うのをやめるか、正解が分からず更に不安が膨らみます。

2%ルールだけではカバーできない!

この長期目線の損失が原因となる不安を解消するのが、検証です。

検証結果から、連敗サンプルや、週や月で想定される損失範囲が分かります。

つまり資金管理から異常事態の線引きが明確化されます。

たとえ相場が変わって手法に優位性が失われても、異常事態が明確に線引きされていれば…

①ルールに見切りをつけるまでルールを守る

②ルールに見切りをつける最大損失が明確化

検証したプロが淡々とルールを守れる理由は、鋼のメンタルではなく、脳が不安を感じなくてよい工夫を徹底しているからです。

検証は、手法と資金管理とメンタルをくっつける、唯一無二の方法。

手法の影響を測定して、資金管理を明確化させましょう。

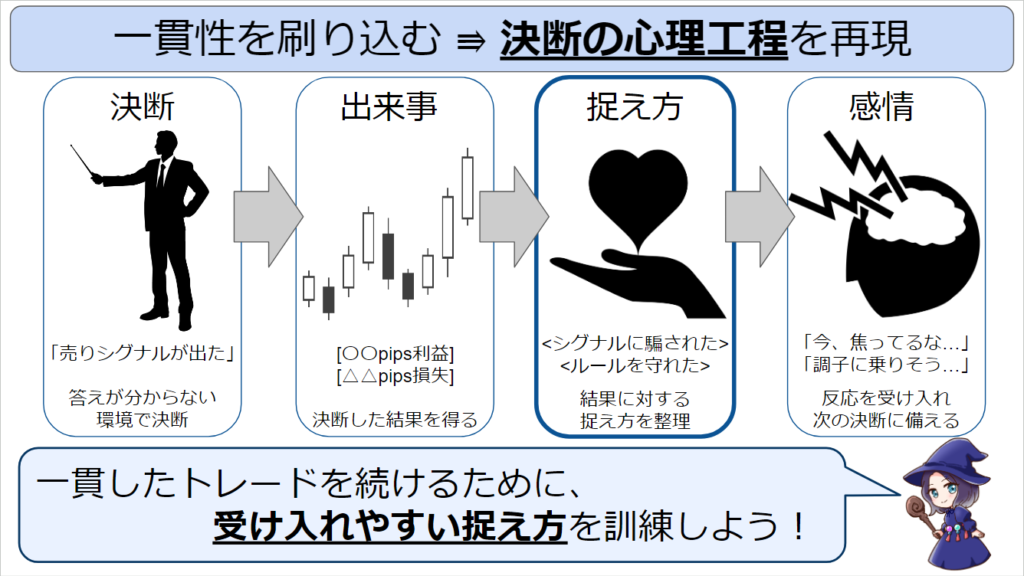

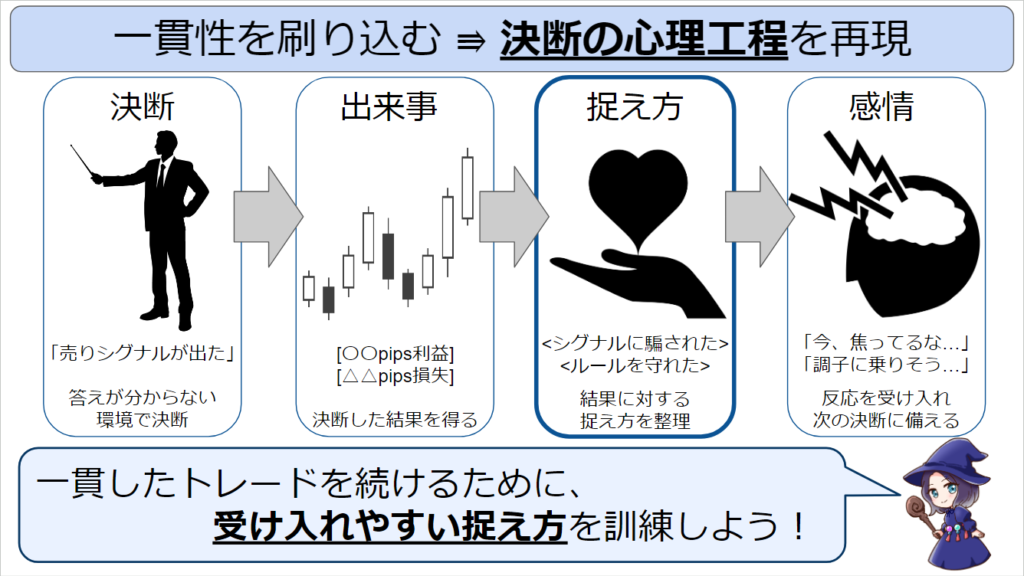

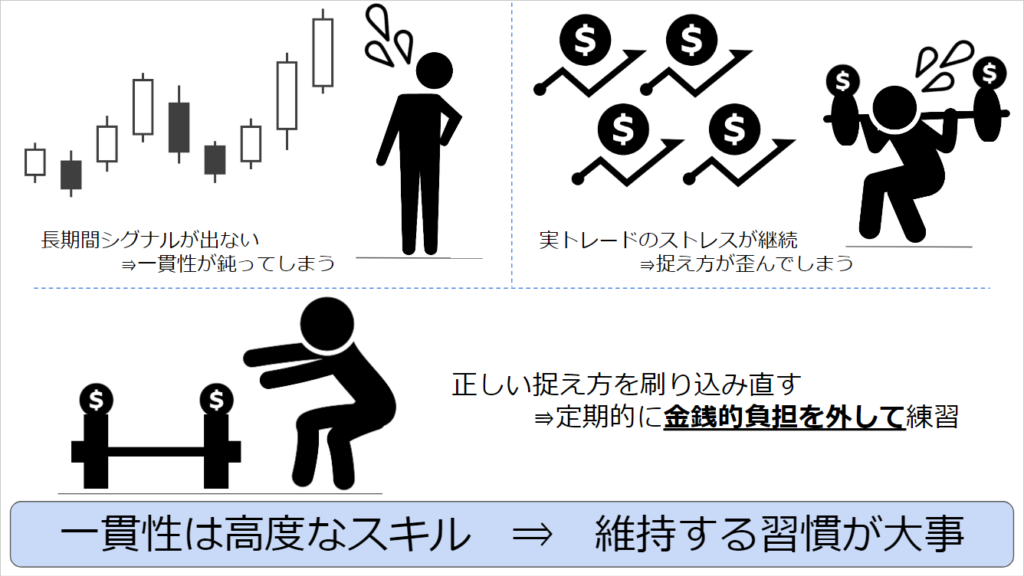

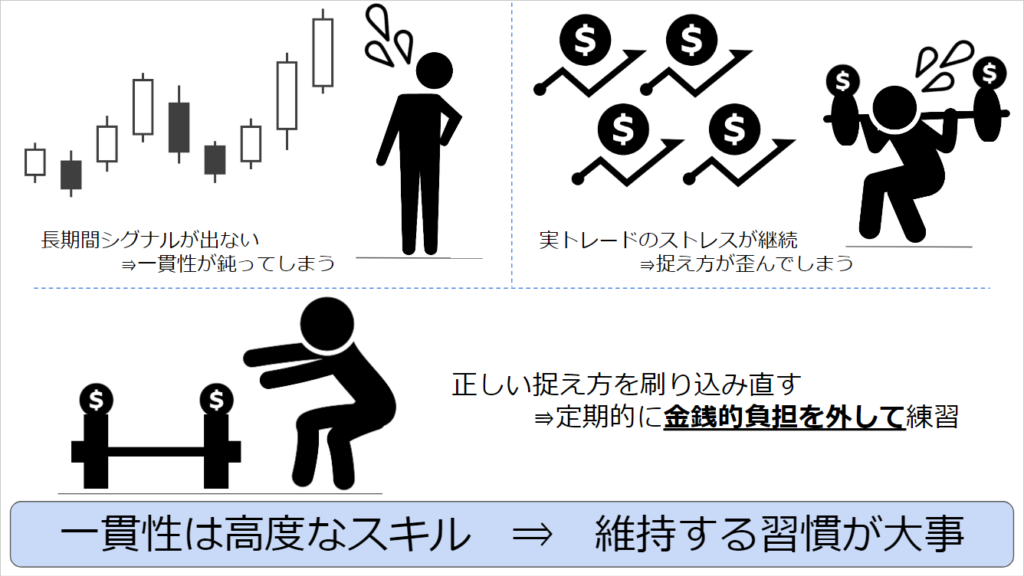

・役割③:一貫性を刷り込む

検証の主役は【トレーダー】です。

分かりやすく例えるなら、野球の素振りでしょう。

勘違いされがちですが、トレードにおける一貫性とは非常に高度なスキルです。

よく「機械的にトレードしましょう」「一貫性をもちましょう」と数行で紹介されますが、本来は本一冊を使って深掘りすべき内容。

片手間で身に付かないのは当然、身に付いてからも維持する工夫が不可欠です。

検証で鍛えるより、プレッシャーが大きい実トレードで鍛えたら効率的では?

よく経験の[質]から、少額実トレードがオススメされますね。しかし[量×質]で捉えると、検証が圧倒的に有利でしょう。

誤解を恐れず言えば、多くの人にとって実トレードのプレッシャーは過剰負荷です。

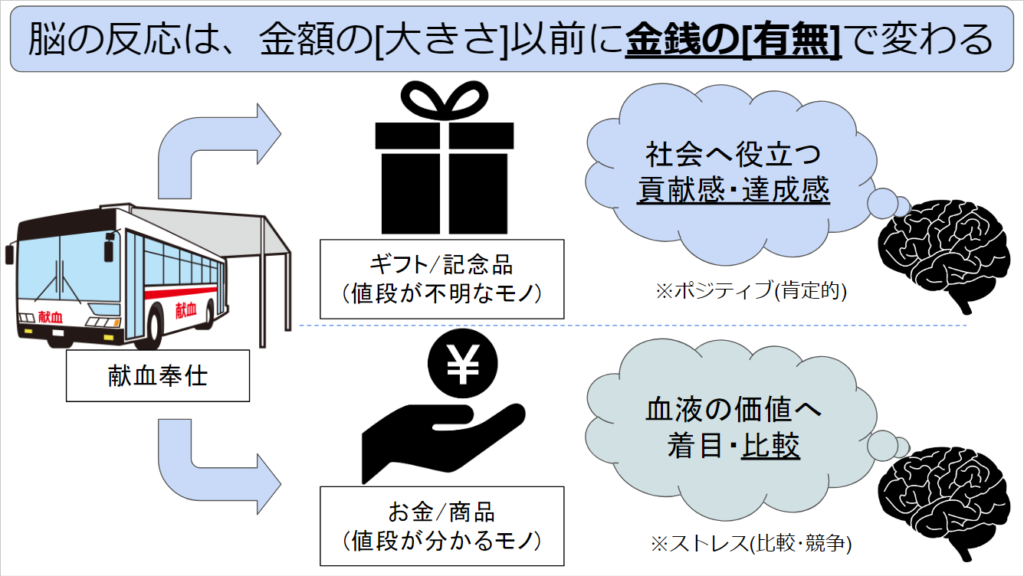

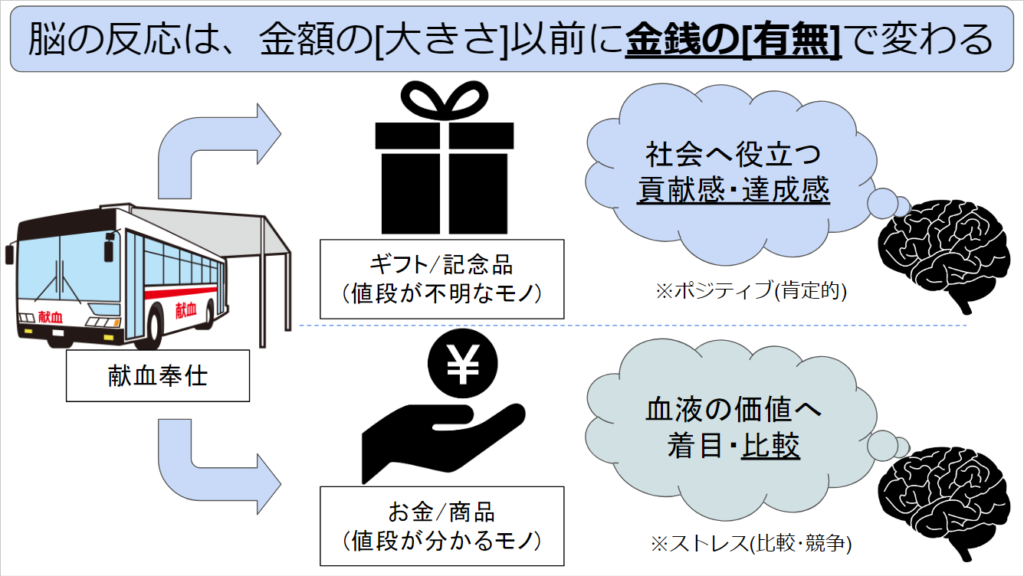

脳の反応は、絡む金銭の大きさよりも、金銭が絡むか否かで大きく変わります。

例えばボランティアの見返りをお金で支払われたら、金額を問わず、ボランティアの見方が変わってしまいますね。

後述しますが、正しい脳の捉え方を刷り込み続けない限り、実トレードでは悪癖の成長が優先されます。

トレーダー主役の検証は、検証がゴールがないとされる理由、勝ち続けるトレーダーの良き隣人と言われる由来です。

●FX検証の手順:相場特徴

ここからは検証の役割別に、手順を分かりやすく紹介します。

ネット上の検証ノウハウには【正しく見えて実は失敗しやすい方法】が多いです。

特に多い間違いが…

・気付き/アイデアを無駄なく集める

・仮説を立てて手法通りサンプルを集める

失敗しやすい理由と対策を、トータル1兆回の検証経験を踏まえながら見ていきましょう。

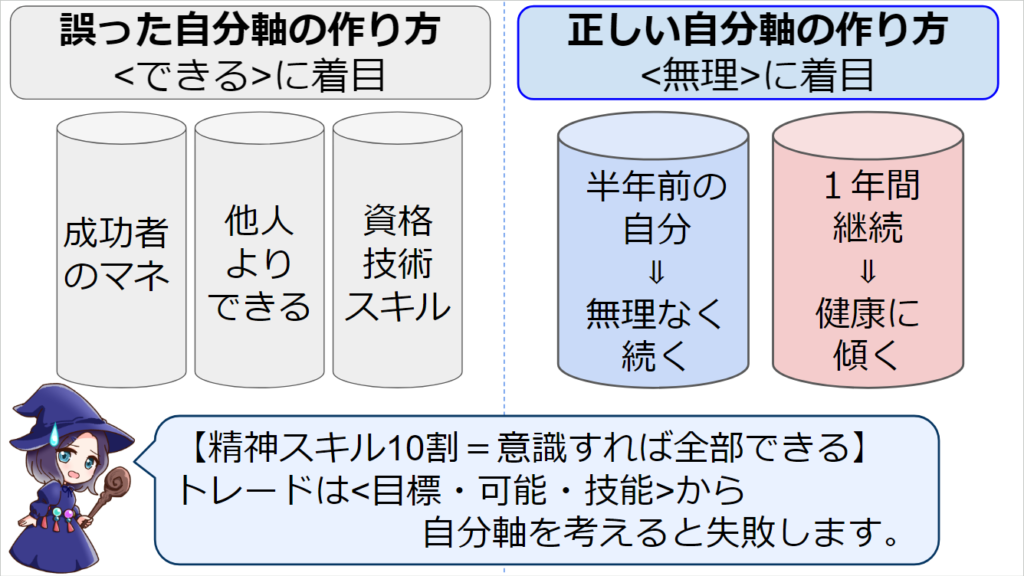

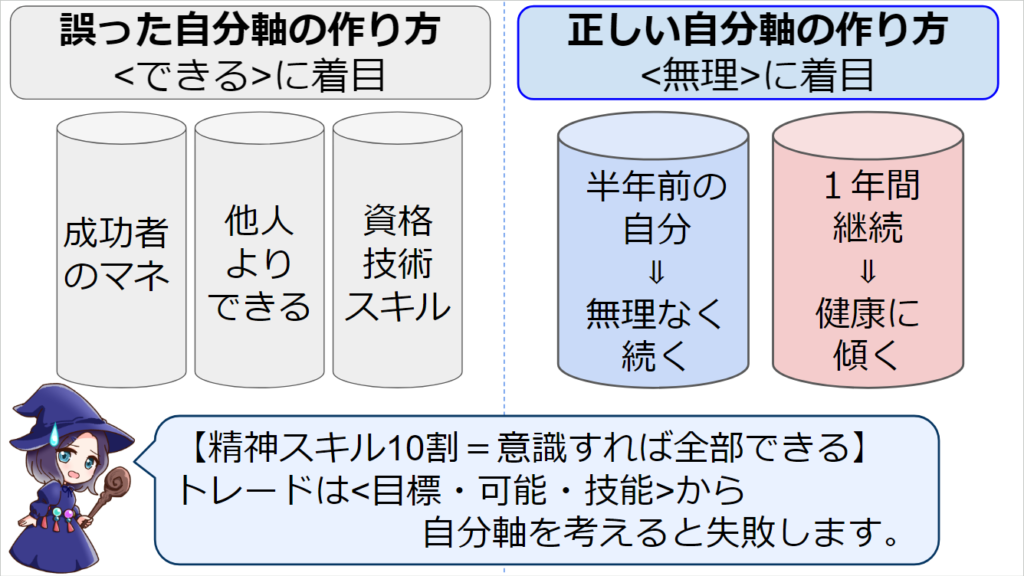

・準備①外せない自分軸(時間)を決める

自分軸の決定が、検証手順の全ての土台です。

いくらデータを集めても、気付かない”無理”に優位性が崩されてしまいます。

例えば時間に追われる兼業トレーダーが、夜中の4時までシグナルを含めて検証するのはNG。

本番でも夜遅くまでトレードすることになり、寝不足で本業とトレードが共倒れになるでしょう。

自分軸なんてよく分からないよ…

次の2つを基準に考えると分かりやすいです。

・半年前の自分でも、無理なく続けられる

・1年間続けたら、今より少し健康に傾く

トレードは精神的スキルが10割なので、意識すればできることが99%。だから”できる”を基準に考えると、小さな無理を見逃してしまいます。

実際に考えると気付きますが、トレード時間を1日1時間も確保できない筈です。

今まで思った以上に無理してた…

噓みたいですが、有料手法の開発まで至ったいトレーダーを調べると、1日10分まで自分の優位性を尖らせてます。

例)最も集中できる昼休みの終了前10分(12:50~13:00)のみにエントリーを厳選。

自分軸でトレードを行うなら、余裕が確保されていることへ注目しましょう。

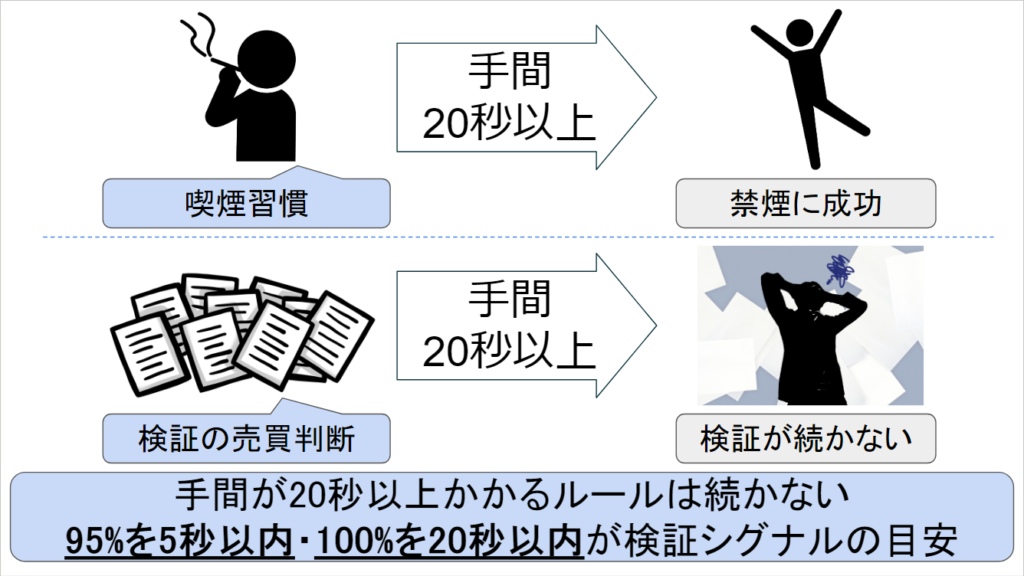

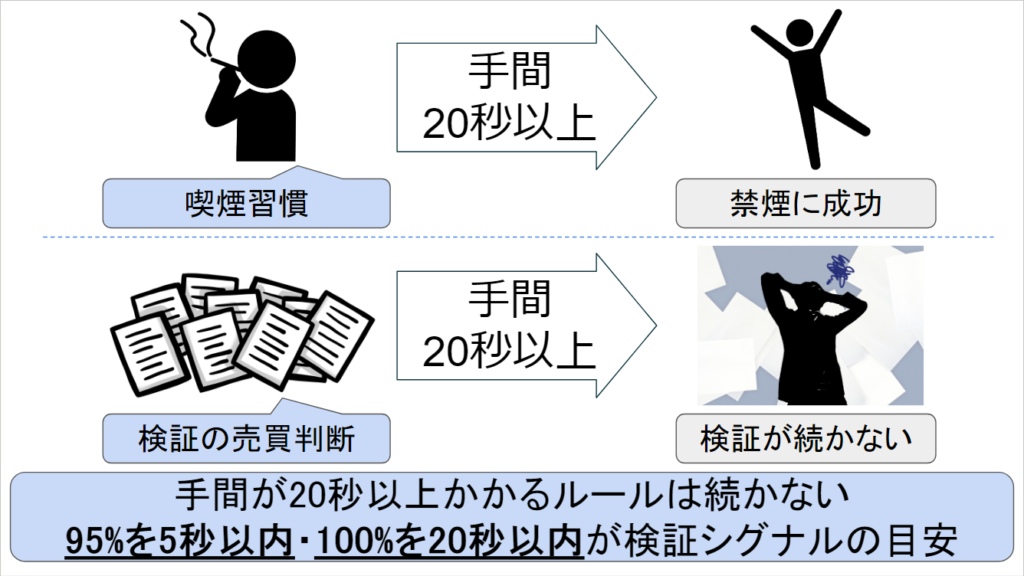

・準備②視点となる”シグナル”を決める

シグナルを決める基準は次の通りです。

・95%を5秒以内に完結できる

・100%を20秒以内に完結できる

検証は1000回2000回と数を積み上げる継続習慣。

そして習慣化の成否を決める重要な目安が手間です。

実は手間には、タバコやお酒をやめさせるだけの効果があり、医療界隈でも当たり前のように活用されてます。

当然、売買判断に20秒以上かかるようなルールは長続きしません。

普段は即決できても、20秒以上かかる悩みが断続的に出現すると、継続のハードルが大きく上がります。

プロが単純なルールをオススメする理由の一つです!

具体的にはどんなシグナルがいいの?

下記の通り、教科書的なシグナルがオススメです。

【ゴールデンクロス・RSI30/70・ボリンジャーバンド2σタッチ・MACDクロス・一目均衡表の三役好転etc…】

⇒三役好転の状態で22時丁度に入ったら?

⇒昼休み中に2σにタッチしたら?

⇒9時丁度にMAより上/下なら?

そんな手法で勝てるの?

ココで検証の主役を、手法から相場へ移せるかが、最大の分岐点です。

「彼らは非常に複雑な処理手順を作り上げるのです。そんなことをしたら、背後にある基本的収益ドライバーが見えなくなってしまう、というのが私たちの哲学です」

[マーケットの魔術師 システムトレーダー編]マイク・ディーバー

手法が主役化すると、どうしても手法が複雑化するでしょう。

複雑化した手法では20秒以上かかり、続けること自体が困難。また相場にどんな特徴があるか見えなくなります。

逆に単純な手法を繰り返せば、速く長くサンプルが集まり、<より有利>だけでなく、<反対側に有利>も浮き彫りにできます。

シグナルはあくまで、相場を見るための”視点”です。それ自体に精度や質を求める必要はありませんよ。

・準備②-2記録する”フィルタ”を決める

※(一発目の検証では無視してOK。終始なくてもOK)

結論、フィルタでシグナルは絞りません。

フィルタは状態を記録しましょう。

同一フィルタでも、結果を分解すると順方向逆方向の両方に優位性が存在します。

実際に検証すると、時間Aでは上位足MA上下に従った方が有利ですが、時間Bでは勢いよくMAへ戻ってくる特徴が現れます。

つまり、上位足MA順方向にシグナルを絞ってしまうと、MEへ戻ってくる逆方向の優位性を見落としてしまいます。

億単位で研究すると分かりますが、どんなフィルタでも、順方向逆方向の優位性はおよそ1:1の比率で出現します

検証ではフィルタによらず、全てのシグナルを収集するのが原則です。

フィルタ条件まで記録するのは大変そう…やっぱりエントリーを絞った方がいいのでは?

コツですが、条件を番号管理すると、記録まで20秒以内に完結できますよ。

例:MAより上なら[1]・下なら[2] 例:上位足RSIが70以上[1]、70~30[2]、30以下[3]

実際は自分軸の“時間”だけでも優位性は尖るので、フィルタは終始無しでもOKです。

・準備③決済方法を決める

決済は、検証ソフトの<早送り>を使う前提で考えましょう。

繰り返しますが、検証のメインは相場です。

決済までシグナル化すると複雑化し、相場の特徴が見えなくなります。

具体的な決済手段は、【指値/逆指値を活用したリスクリワード1:1の固定pips決済】が良いでしょう。

検証ソフトの<早送り>を使う前提だと、本番でもエントリー後にPCを閉じることができ、トレード負担が大きく減らせます。

決済ルールを直近の高値安値とかで決めるのはダメなの?

裁量手法では有名な決済ルールですね。

しかしあくまで、メインはシグナルから見た相場特徴の測定です。決済を工夫すると、相場の特徴が隠れてしまいます。

どうしても決済でルール化が必要な場合は、20秒ルールを判断基準としましょう。

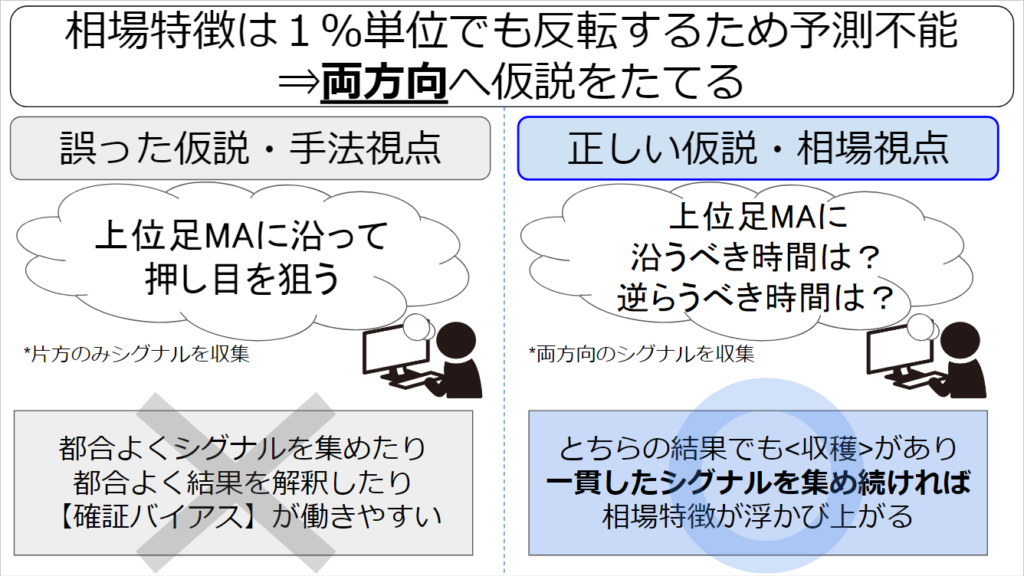

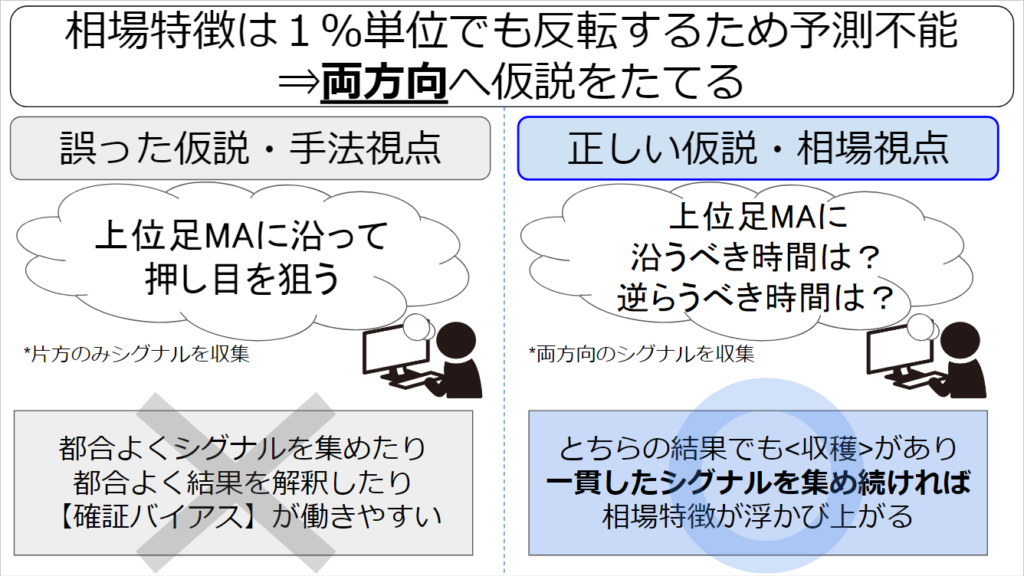

・準備の注意点:仮説の立て方

極論、仮説は不要です。

仮説を立てる場合は、問い方に注意しましょう。

仮説で最も警戒すべきは【確証バイアス】

相場特徴は1%単位で何度も入れ替わります。自分軸の時間でシグナルがどちらに有利か、収集するまで分かりません。

必ず両方に優位性がある・逆方向にも優位性がある仮説を考えましょう。

×上位足のMAに沿って押し目を狙う

◎上位足MAに沿うべき時間は?/逆らうべき時間は?

仮説がないまま調べたら、どこに行き着くか分からないよ?

その通り。サンプルが積み重なるまで、何が判明するか分かりません。

むしろ分からないからこそ、広い視点で物事が考えられます。

実体験ですが、BB2σで測定したデータから、当初思いもしなかった相場特徴が分かり、MAクロスのEAまで行き着いたこともあります。

・一貫したシグナルであること

・相場が主役であること

2つが積み上がることで、半無限に特徴が浮き彫りになりますよ。

1兆回を超えて検証したからこそ、断言できる事実です。

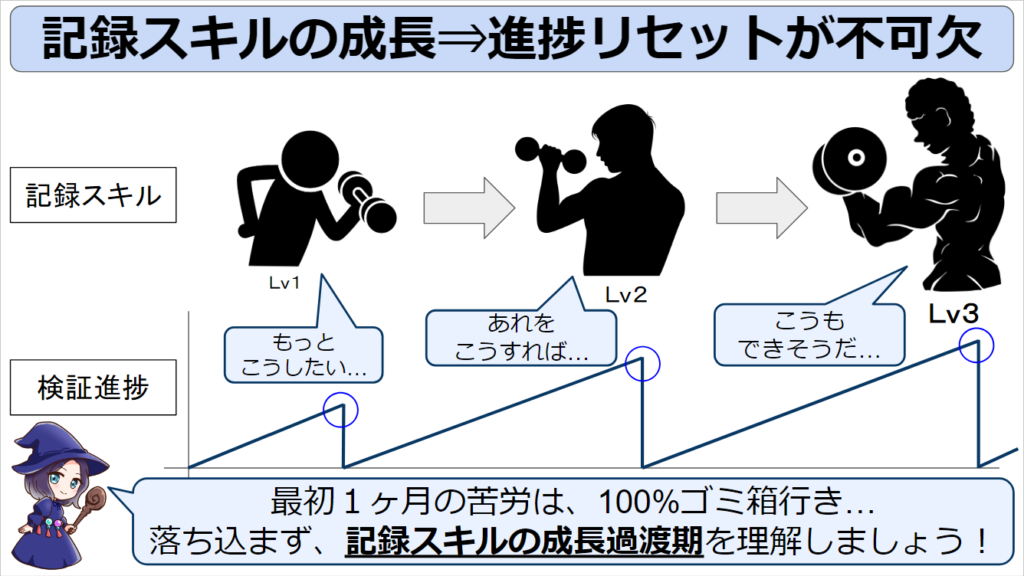

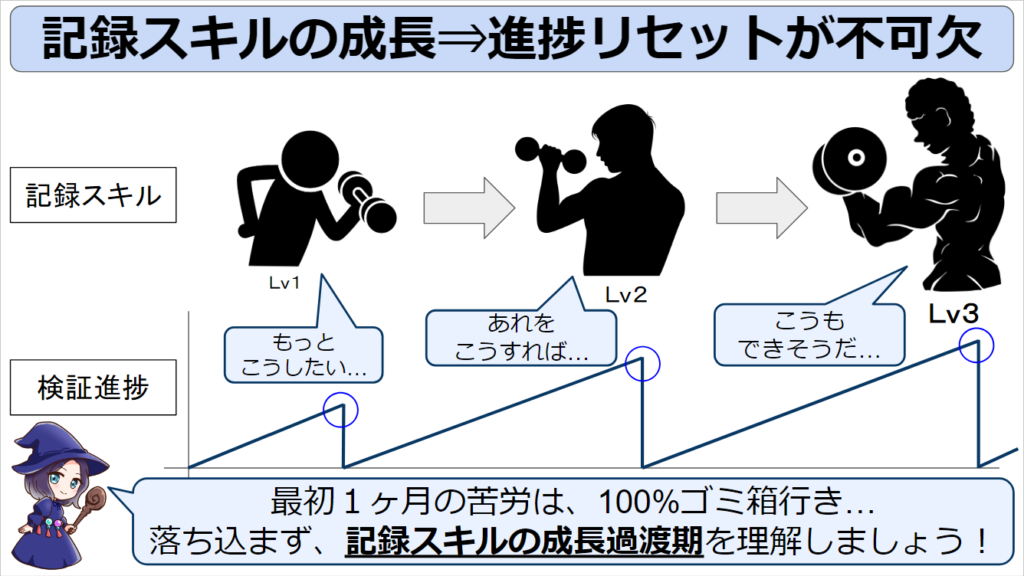

・実践①記録を安定させる

最初の検証は99%が<記録>で失敗します。

理由は、検証を進めると、経験によって[記録スキル]が急上昇するからです。

実体験に勝る成長はありません。入念に準備しても、プロのレイアウトを参考にしても、最初は10回ほどで不満や改良案が浮かびます。

あなたが納得できる記録法が確立するまで、最初の1ヶ月間で集めたサンプルは、問答無用でゴミ箱へ捨てられる覚悟を持ちましょう。

ここがポイント!

[記録スキル]の成長過渡期を想定しないことが、検証を挫折する大きな原因です。

EA検証や検証ソフトなら、自動保存で記録スキルに左右されないのでは?

記録スキルには、蓄積方法のみならず、保管整理も含まれます。

実際私も、EA検証でも年単位で見直しできるデータ整理には、半年以上かかりました。

どうやったら素早く記録スキルを安定させられるの?

改善周期は25回×n回が丁度良いでしょう。

25回とは、トレード名著[ゾーン最終章]で紹介されてるサンプル規模です。

経験則でも、あんまり改善周期が早すぎると、ワガママが増えるだけで効果的な改善が浮かびません。

記録スキルの成長過渡期を想定しましょう。

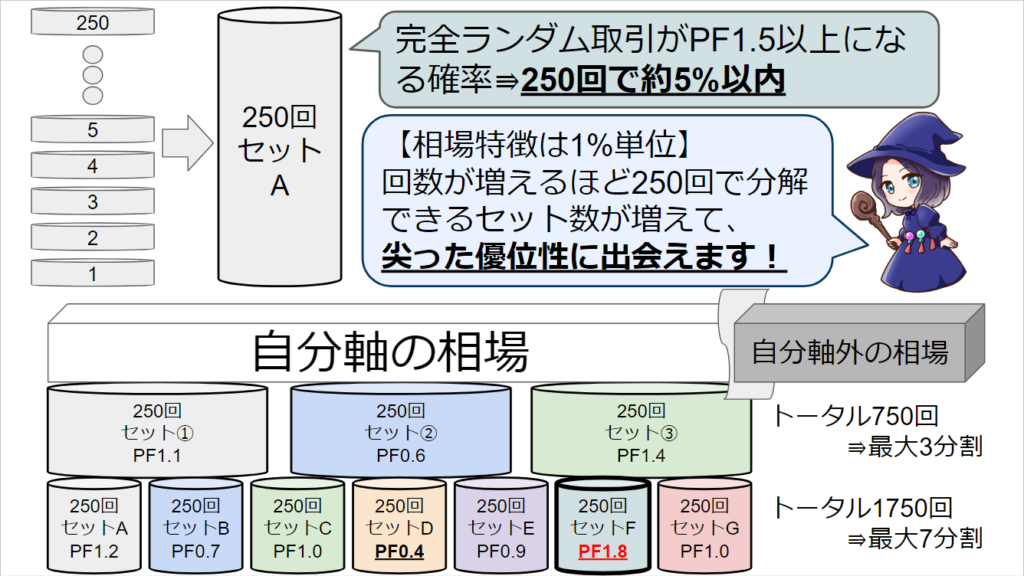

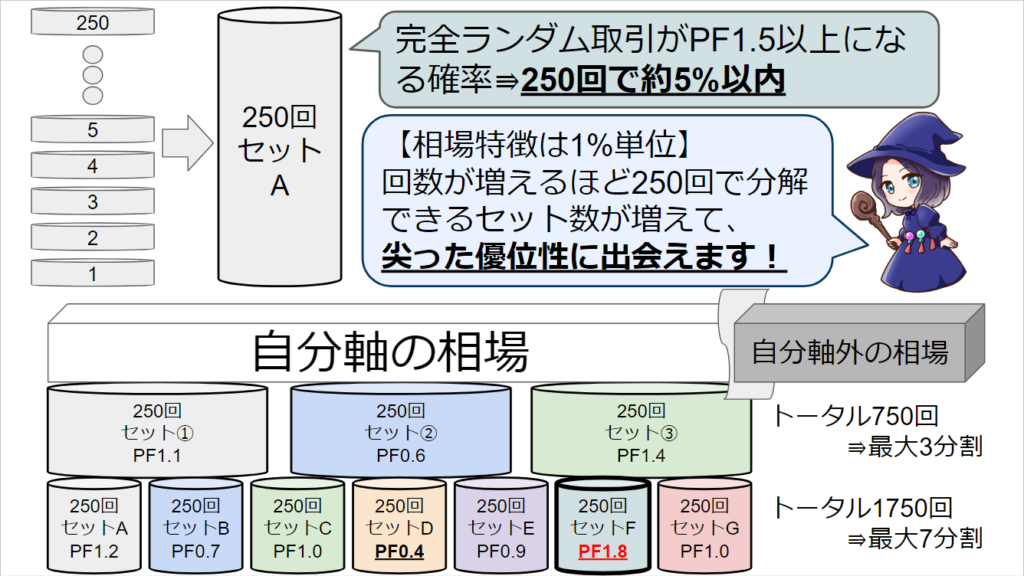

・実践②サンプル数は250回×nグループ

検証に必要なトレード回数は250回の集合体です。

どうして250回なの?

250回とは、完全ランダム取引の振れ幅が、PF1.5以内に収まる目安回数です。

PF1.5は一般的に、優秀さを測る一つの水準とされています。

もちろん250回を1セットだけ確かめても、そこに優位性があるとは限りません。

偶然を超えた数字の優位性を探すには、250回のセットがいくつも必要。

見方を変えると、250回のサンプルを安定して集められることが、一人前に検証できる必須スキルです。

でも250回なんて多すぎるよ!

手法検証をしたことがある人ほど、その多さに絶望するでしょう。

安心してください。シグナル検証なら簡単です。

手法検証とシグナル検証の最大の違いは収集速度です。

経験則ですが、手法検証では1回トレードするだけでも4~5分。シグナル検証では、検証ソフトの操作を含めても1シグナル1分程度で集められます。

仮に操作に不慣れで1シグナル1.5分で換算しても、1日30分でも半月以内に達成できますね。

1シグナルの収集⇒約1.5分

1日30分⇒30分÷1.5分=1日20シグナル

250回÷20シグナル=12.5日

早送りなどの検証ソフトの操作に慣れれば、もっと高効率で250回をクリアできるでしょう。

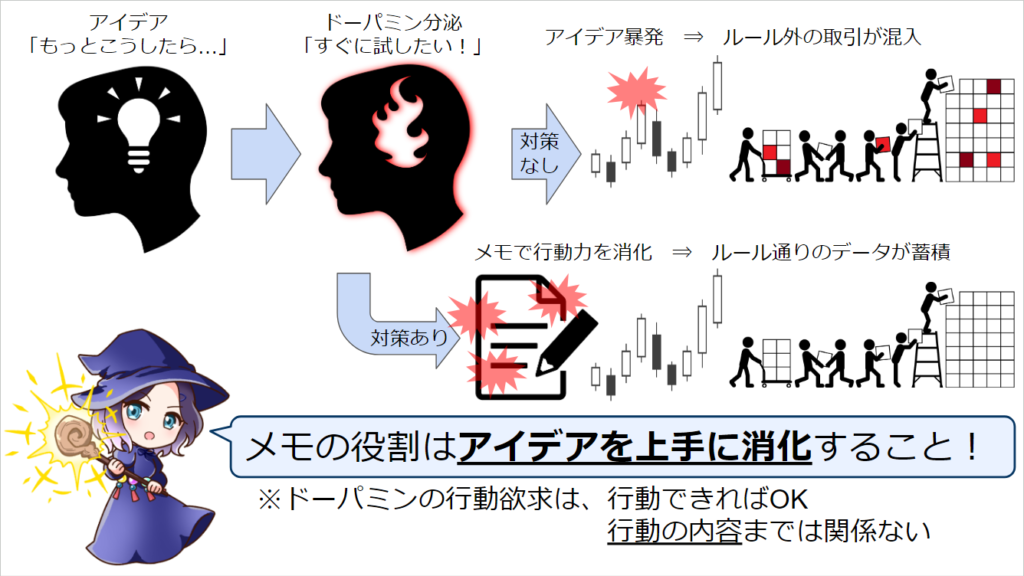

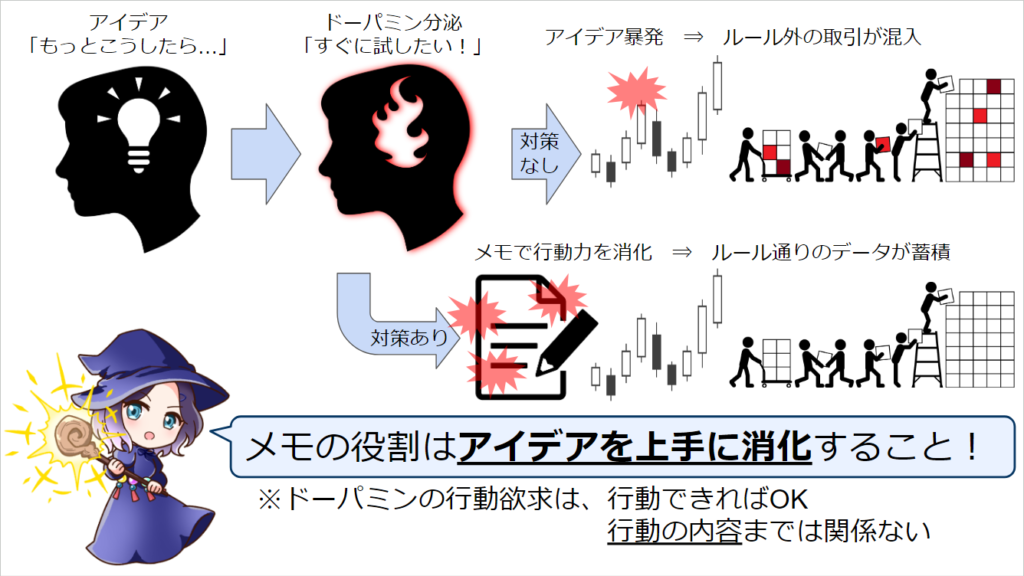

・実践の注意点:アイデアは捨てる

大事なアイデアを捨てたらダメでしょう!

ここは強く断言します。容赦なく捨ててください。

検証が失敗する理由の99%が、アイデアの消化先です。

脳は仕組み上『もしかしたら上手くいくのでは?』という発想が湧いた時にドーパミンを出します。

ドーパミンは、爆発的な行動力を生み出す物質として有名です。

一般的なトレード環境は、行動力の消化先が取引しかなく、それが20秒以内にできる実行しやすい環境。

アイデアがいつでも暴発できる状態が、検証が失敗する最大原因と言えるでしょう。

でも、いいアイデアを捨てるなんてもったいない!

上手な捨て方を知れば、アイデアを忘れる心配はありません。

結論、メモを乱用し、アイデアを保留しましょう。

ドーパミンが促す行動したい欲求は、行動することで満たされますが、実は行動の内容まではあまり関係しません。

スクショ操作やメモを残すなど、浮かんだアイデアに対して手を動かすだけでも、簡単に満足してしまいます。

ここがポイント!

メモの役割は、アイデアを上手に消化すること。

勝てない人ほど、メモを[アイデアを保存する]目的で使うため、「だったら頭で覚えるよ」と面倒くさがりがちですね。

メモは、邪魔なアイデアを頭から追い出す最適な方法ですよ。

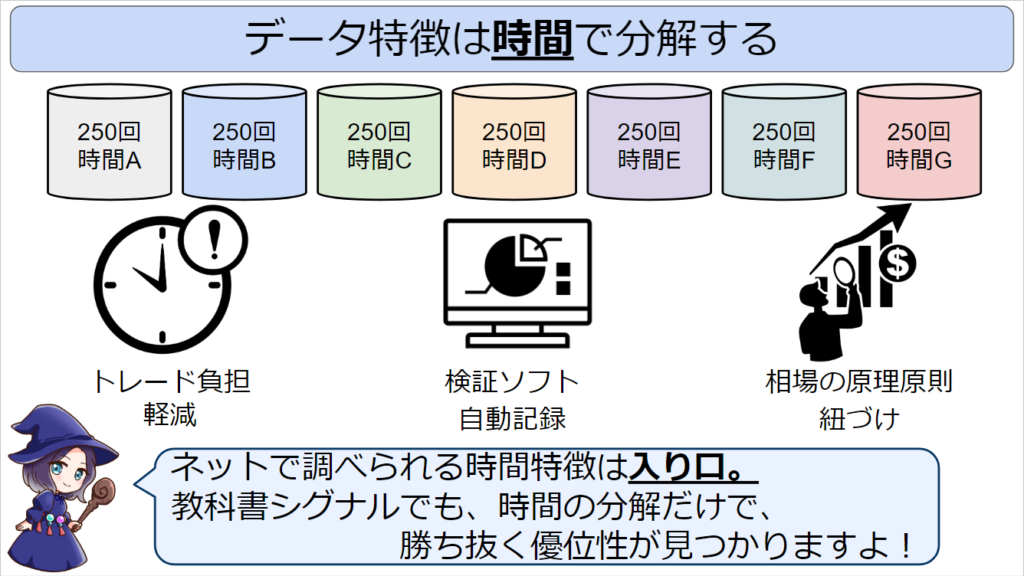

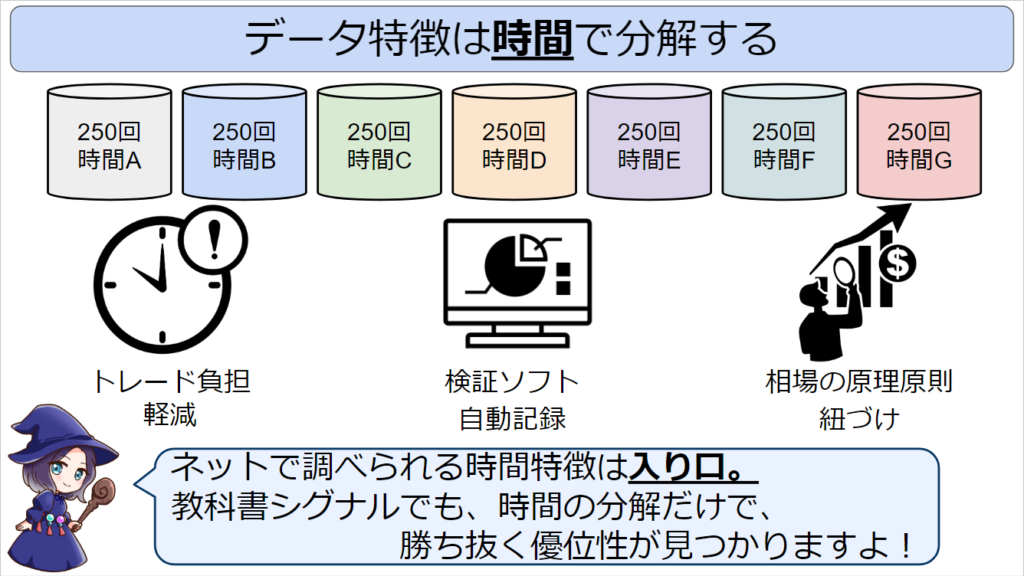

・分解①データ特徴を分解する

最初は250回単位で、時間・曜日・月に細分化しましょう。

時間的な要素は、ほとんどの検証ソフトで自動的に記録されるため、労力をかけずに調査できます。

また、時間は相場背景との関わりが密接です。数値的特徴と相場の原理原則を分かりやすく紐づけられます。

《具体例:長期MAフィルタを使ったシグナル》

①21:45を出発点に順張り方向が有利になる

②23:45から一気に逆張りが有利になる

⇒①②より、NYタイム前半で集まった注文が、0時あたりで決済される傾向がある⇒トレンド手法では23時後半で一度決済タイミングを考えるのが良い

③12時台は順/逆張り両方に優位性が無い

⇒③より、12時は長期MAトレードで『旨味がない時間』⇒会社の昼休みは勉強/休憩に専念する

断言しますが、教科書通りのシグナルでも、時間の特徴を分解するだけで、勝ち抜く優位性は見つかります。

でも時間の特徴なんて、ネットで調べられるよ? 改めて調べる意味があるの?

ネットで調べられる時間の特徴は、検証の入り口として最適です。

しかし一般的な通説の焼き増し解説が多く、そのままトレードに使うのはオススメしません。

繰り返しますが、相場特徴は1%(約15分)単位でも反転します。つまり、時間の特徴は細分化するほど、特徴が尖ります。

・毎日トレード ⇒ 一番尖った金曜日に絞る

・20時~24時 ⇒ 一番尖った22時

時間で細分化するほど、優勢が尖ると同時に、トレード負担も減るため、より自分に合った戦い方ができますよ。

●FX検証の手順:手法負荷

一般的にイメージされる検証に一番近いのが、この手法負荷の検証ですね。

検証の主役は【資金管理】

しかし裏主役は、手法運用者の【トレーダー】でもあります。

脳が不安を感じる原理2つを復習しましょう。

①次にやることが不明確

②曖昧な影響を過大評価

多くのトレーダーが<今よりもマシ>を目指して手法を改良します。

しかし改良した効果が曖昧のままでは、何ヶ月、何年と取り組んでも、不安は解消されないでしょう。

その場その場で改良しても、不安は消えないのかぁ…

精神的スキルが10割なトレード。不安を抱えながらトレードするのは、骨折した選手が試合に出るくらい無謀です。

大事なのは、不安の軽減ではなく、負担の理解。

ここからは、より負担を理解しやすいよう、具体的な測定方法を紹介します。

・準備:捉える相場特徴を決める

当たり前ですが、一番大事です。

良いトレードの条件は次の通り。

良いトレード=自分軸×相場特徴×手法

手法は相場特徴を掴む道具です。

そして相場特徴と自分軸が合致して、初めて無理のない一貫したトレードが実現できます。

前章の[相場特徴調査]で自分軸が絞れていると、早い段階で自分に特化した相場特徴を掴めるでしょう。

トータルで勝ててる手法なら、相場の特徴なんて気にする必要なくない?

ここで、トータル1兆回の検証経験から得られた教訓を一つ紹介します。

ここがポイント!

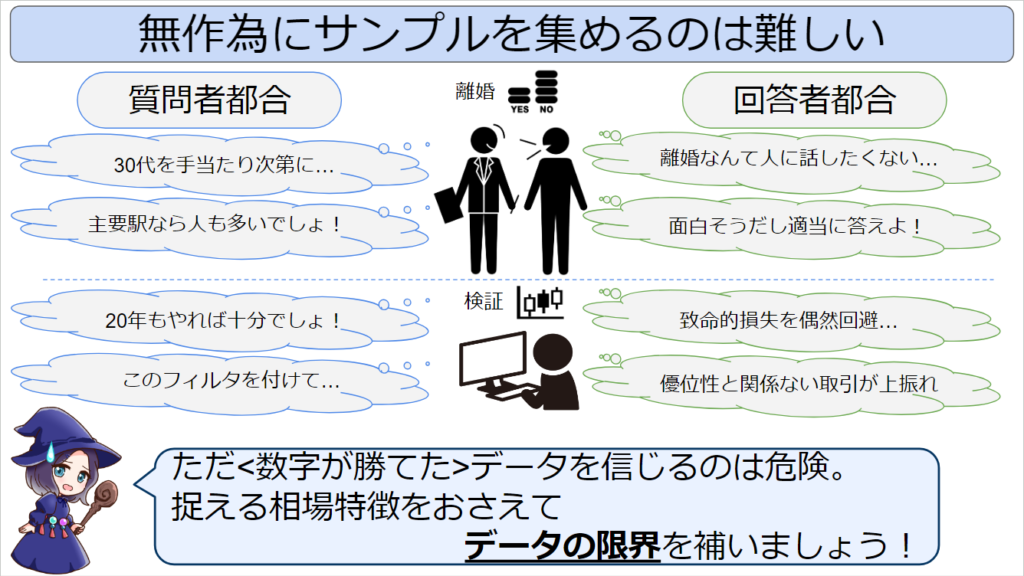

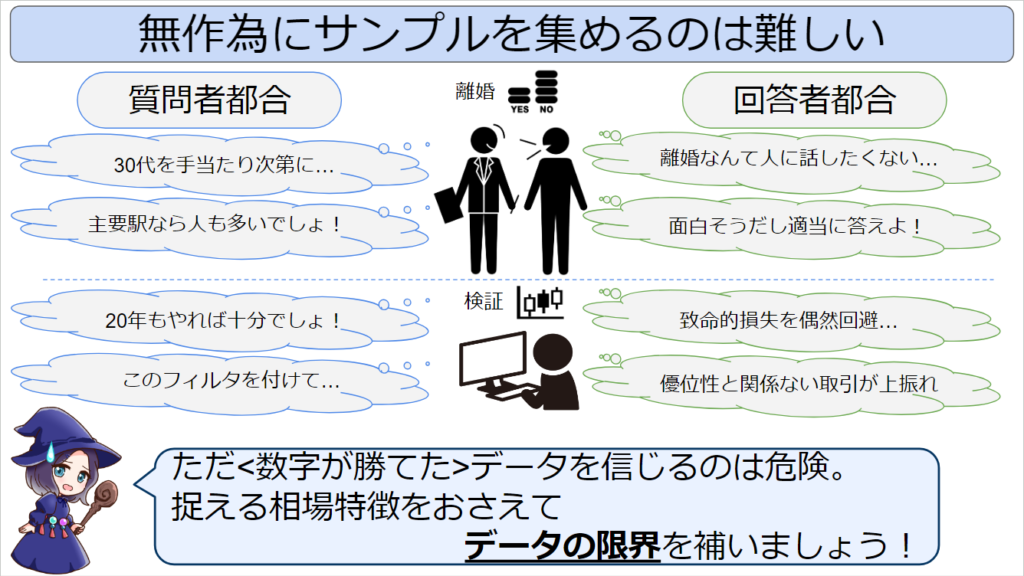

勝てた検証結果×99.9999%≒負けるデータを取り漏らした検証結果

トレード検証では無作為にサンプルを集めることが本当に難しいです。

イメージしやすいよう、下記の通りアンケートに置き換えてみましょう。

《30代の離婚経験率を確かめるアンケート》

方法:「離婚経験がありますか?」と質問

場所:東京駅・大阪駅・名古屋駅の駅前

対象:30代男女それぞれ無作為に2000人

一見すると、無作為にデータが取れそうです。

しかし離婚とは、そもそも誰かへ気軽に話せる内容ではありません。そのため離婚経験者はアンケートに答えたがらず、結果的に解答者の都合でデータが偏ってしまいますね。

トレード検証も同じです。

サンプルを無作為に集めたつもりでも、相場都合で偏ったデータになることが多々あります。

当然、都合の良いデータばかり集まった手法を使っても、本番の相場では勝てません。

どうやったら、無作為に集められるの

ここで登場するのが相場特徴です。

・金曜日は週跨ぎを防ぐために決済されやすい⇒金曜日NY相場の後半で反トレンド手法を使う

・月曜日の日本時間は参入者が少なく方向感が出ない⇒月曜の午前中でレンジ手法を使う

こういった特徴を前提に検証すると、相場都合による偏りを抑えて検証できます。

仮説にしたがって動く事例が二~三〇〇〇あれば、データへのカーブフィッティングをして成功した事例が一万ある場合よりも信用できます。~~(中略)~~データの限界を補ってくれるわけです。

[マーケットの魔術師 システムトレーダー編]ゲーリー・ハースト博士

「長期間で検証しましょう」

「複数通貨で検証しましょう」

「多くサンプルを集めましょう」

検証ノウハウでは、このようなアドバイスが紹介されます。

しかし実際は、過去チャート20年・4通貨ペア・計1万サンプル以上集めて、それでも偏るのが相場都合です。

必ず捉える相場特徴を決めてから、検証を始めましょう。

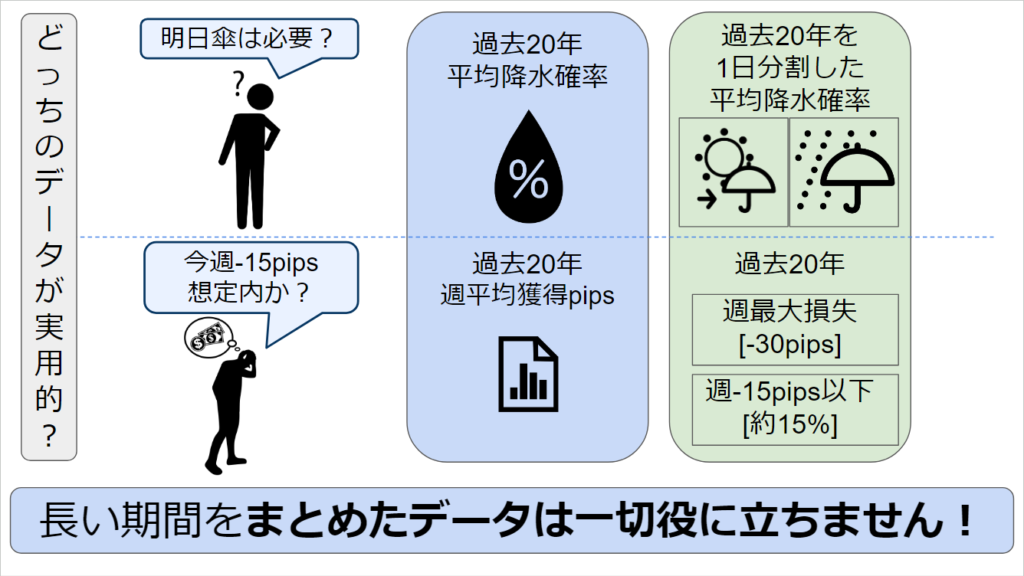

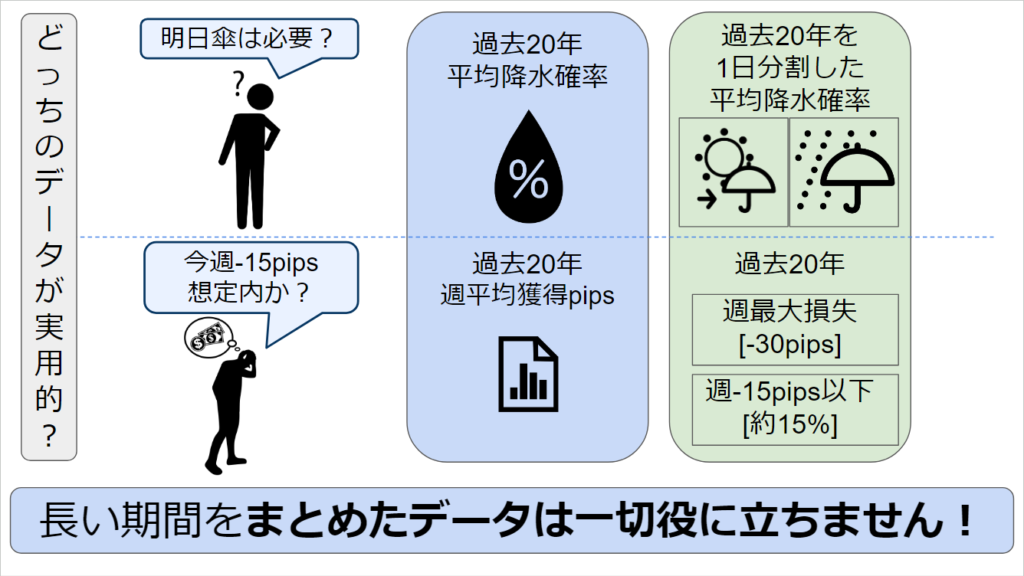

・測定:週や月単位でデータ群を測定

週単位や月単位で区切りながら、データを測定しましょう。

週単位や月単位にまとめる狙いは、トレード手法の評価を運用目線に合わせるためです。

わざわざ区切るより、全部まとめて評価した方が正確では?

データの[正確さ]と[実用性]は、全く別物です。

全部まとめた評価は、実用性に欠けてしまいます。

天気予報をイメージしてください。

必要な判断「明日傘が必要か?」

①過去20年間を全部まとめた降水確率

②過去20年間を1日単位で分割した降水確率

最近では1時間単位で区切られた天気予報がメジャーで、より実用的になりましたね。

トレードも同じです。

必要な判断「今週マイナス15pipsだったが想定内か?」

①過去20年間をまとめて評価した週平均pips

②過去20年間を週単位で分割したpipsデータ群

②のデータで、[週の最大マイナス:30pips][週マイナスが15pips以上の確率:約15%]と算出できてれば、想定内だと分かりますね。

トレードグループでトレードを見ればよい。ここでの狙いは、エッジを公平に評価するために十分大きなサンプルサイズでありながら、勝率とリスク・リワード・レシオが受け入れがたい水準まで悪化しているかどうかが分かるほどの小ささにしておこうということだ。

[ゾーン最終章]

よく「過去10年で勝率75%の手法」「5年間で1000pipsの運用実績」などと宣伝されますが、長い期間をまとめたデータは一切役に立ちません。

日単位だとトレード数が少なすぎるため、週や月単位で区切りながらデータを集めましょう。

長期足手法だと、月単位でも1~2回しかエントリーしないよ…

週や月は、あくまで目安期間、強くこだわる必要はありません。

例えばトレード頻度が月2回なら、振り返る目安期間は、[25回÷月2回=12.5ヶ月]⇒約1年毎となりますね。

だいたい20~30回の範囲で、評価期間を決めましょう。

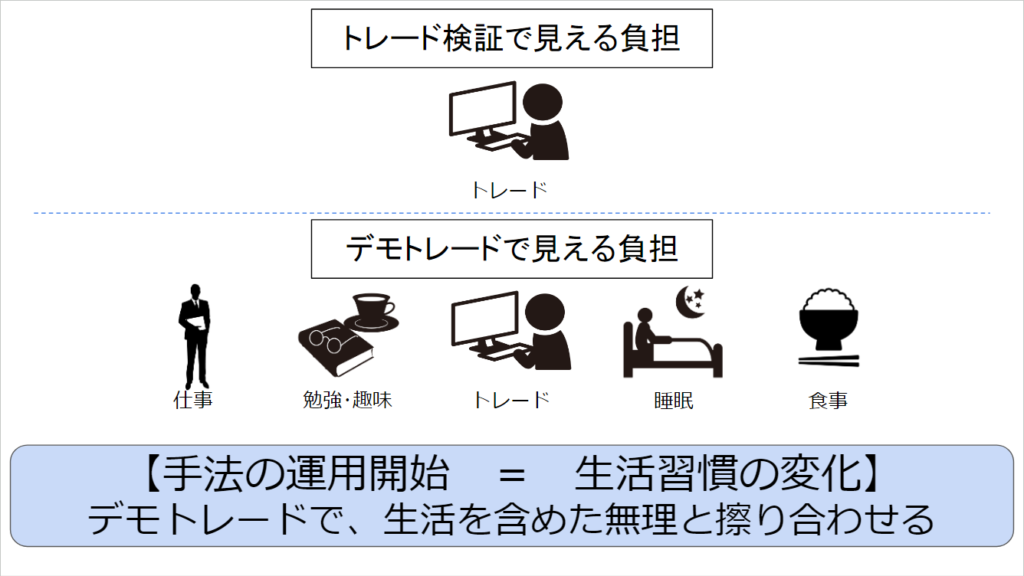

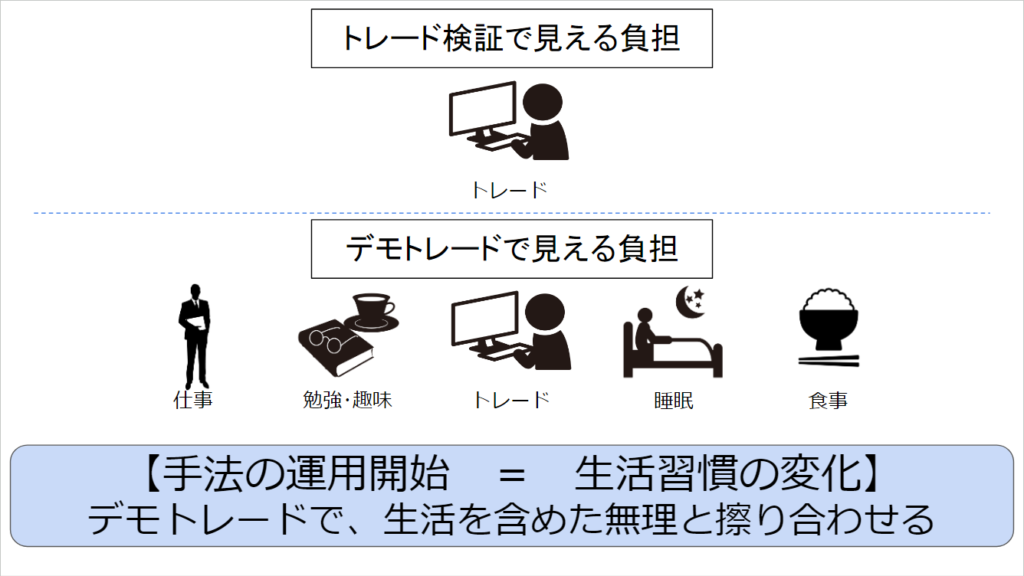

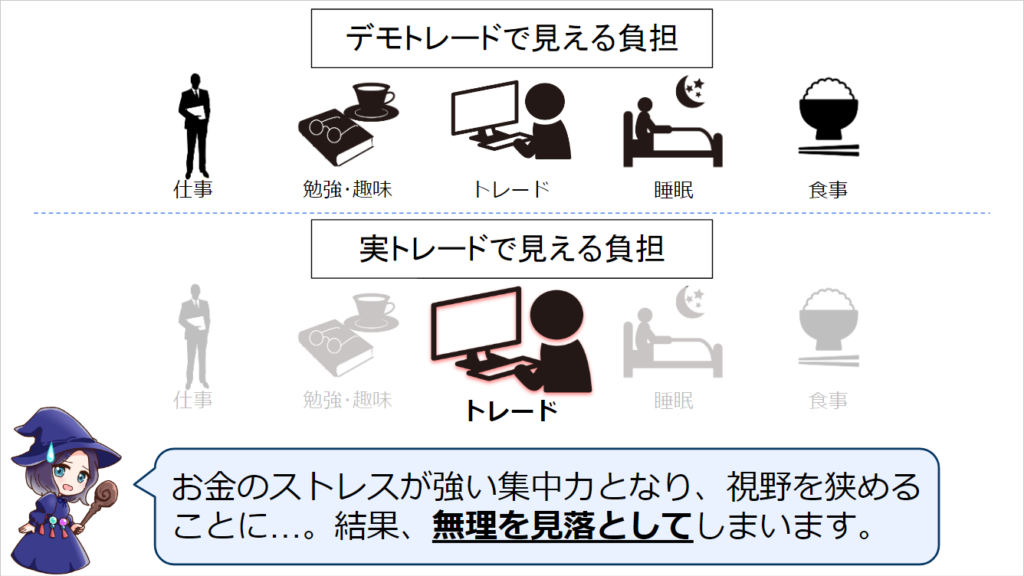

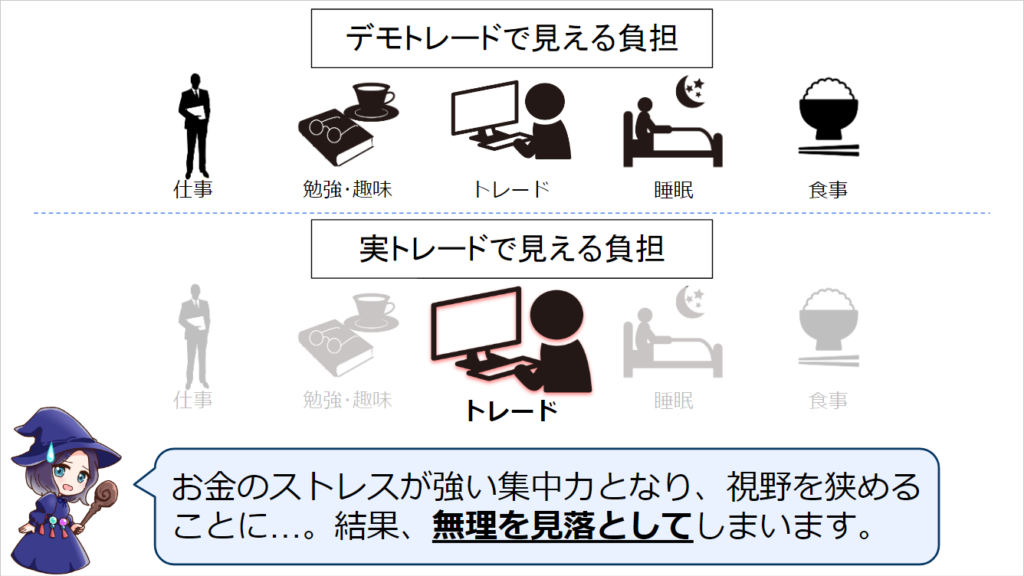

・運用:デモトレードで無理を探る

結論デモトレードは、トレード手法の運用負荷を洗い出すことが目的です。

運用負荷って、最初に自分軸で無理のない相場特徴に絞ったよ?

トレード手法の運用開始とは、トレードを絡めた生活習慣の変化です。

小さな変化でも、元々の生活から考えるだけでは、どうしても全ての無理を洗い出せません。

特に習慣が変わった最初の2週間は、脳が変化に敏感。様々な無理が浮き彫りになる時期。

ここで洗い出した無理と擦り合わせができるか否かが、今後のトレードの命運を分けるでしょう。

少額リアルで始めた方が、より無理を見つけられるのでは?

お金の負担が絡むと、脳に強いストレスが掛かります。

実は、ストレスと集中力は深くかかわっており、多少の無理を乗り越える強い推進力を生みだします。

締め切り直前で集中力が爆上がりするのが、典型例ですね。

つまり、手法の試運転にお金のストレスが加わると、ストレスの推進力で無理を見落としてしまうのです。

また様々な心理実験で、[金額の大小]以前に、[お金の有無]で脳の反応が変化すると証明されています。

そのため少額リアルでは、見つけられる無理は大幅に狭まってしまうのです。

プロトレーダーのマンツーマン講義でも、[想定外×小さな無理⇒大損失]の失敗は、必ず出てくる指導テーマです。

お金と切り離し、習慣変化の無理を洗い出せる。

それこそデモトレードの特権でしょう。

●FX検証の手順:一貫性を刷り込む

前述したとおり、【トレーダー】が主役の検証です。

スポーツ選手の素振りと同じで、一貫性という非常に高度なスキルを身に付け、維持する練習目的の検証。

特にラインやパターンなど裁量要素を多く扱うトレーダーにとって、練習の検証は必須習慣と言えるでしょう。

室伏選手の始球式が高校球児レベルだった通り、正しいフォームを身につければ、早期にプロを超えられます。

ここからは、より効率的に一貫性を刷り込めるよう、具体的な練習環境や必要日数を深掘りして紹介します。

・一貫性を刷り込む練習環境

必ず右側が隠れた先が見えないチャートで練習しましょう。

繰り返しますが、一貫性を刷り込む検証の主役は【トレーダー】です。

しかし先が見えるチャートだと、【後知恵バイアス】が働きます。

後知恵バイアスにより「ここ見逃した」「よく見たら違った」など、検証の主役が手法へと擦り替わってしまいます。

検証でトレーダーを主役へ置くには、実際に取引するよう決断を繰り返す心理工程の再現が欠かせません。

結論、一貫性を刷り込む練習で最も大切なのは【捉え方】です。

え!? 最後に受け入れる【感情】じゃないの?

カウンセリングなどで活用される論理療法《ABC理論》を例に説明しましょう。

ABC理論で有名なのが<半分水に入ったコップ>です。

A「出来事」⇒半分の水が入ったコップ

B「捉え方・思考・信念」⇒もう半分しか残っていない

C「結果・感情・行動」⇒焦る感情に振り回される

カウンセラーはよく【感情】を、汗と同じ【身体反応】と例えます。つまり意図的に止められない、また止めると支障をきたす機能が感情です。

トレードの失敗原因も、C「結果・感情・行動」の段階を抑え込む考え方が99%と言って過言ではありません。

ここがポイント!

一貫性を刷り込む検証=トレード結果の正しい捉え方を刷り込む練習

・誤った捉え方:A[トレード結果]⇒B[勝った/負けた]⇒C[嬉しい/悲しい]

・正しい捉え方:A[トレード結果]⇒B[ルール通り取引できた]⇒C[次も淡々と]

野球の練習ではボールをキャッチしてすぐ投げられるよう、正しいキャッチの姿勢を練習します。

トレードでも同じ。一貫したトレードを続けるためには、次のトレードへ繋げる正しい捉え方の刷り込みが不可欠です。

実トレードでも、正しい捉え方を刷り込めるのでは?

捉え方は姿勢と同じで、負荷が大きいと正しく刷り込めません。

筋トレでも、最初から重たいダンベルを使うと、上げることに必死で正しいフォームまで気が回りません。続けると変な癖がつき、狙った筋肉が育たず、また怪我をしてしまいます。

お金のスイッチが入った脳も同じ。損益が気になり、誤った捉え方が優先して育ってしまいます。

お金のスイッチ<切>:ルール通り取引できた

お金のスイッチ<入>:勝った/負けた

正しい捉え方の刷り込みには、負荷が少ない状態で、決断を繰り返す心理工程を再現することが不可欠。

[金銭的負担のない]検証で、右側が隠れた[先が見えないチャート]で、繰り返し練習しましょう。

・一貫性を刷り込む必要日数

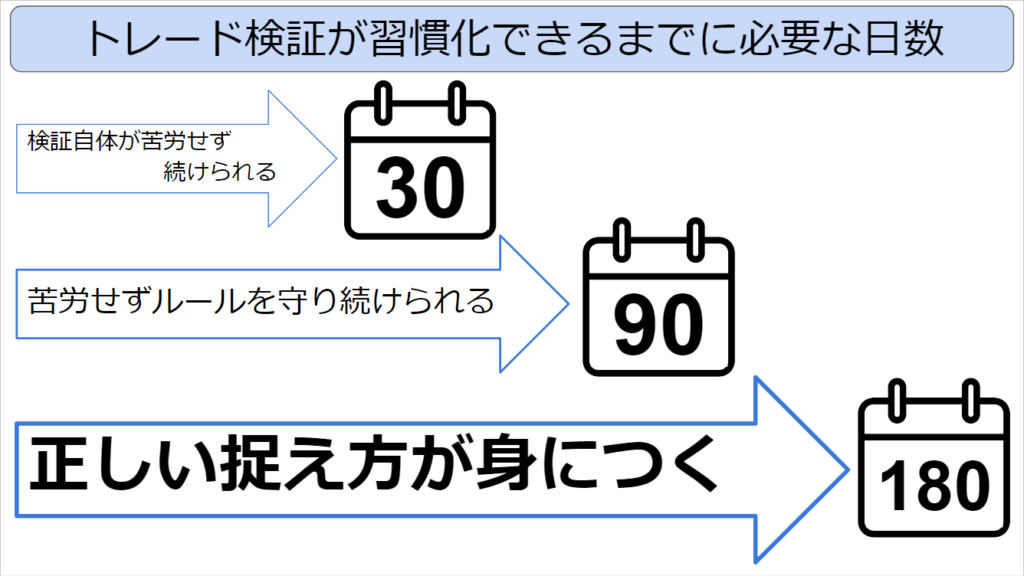

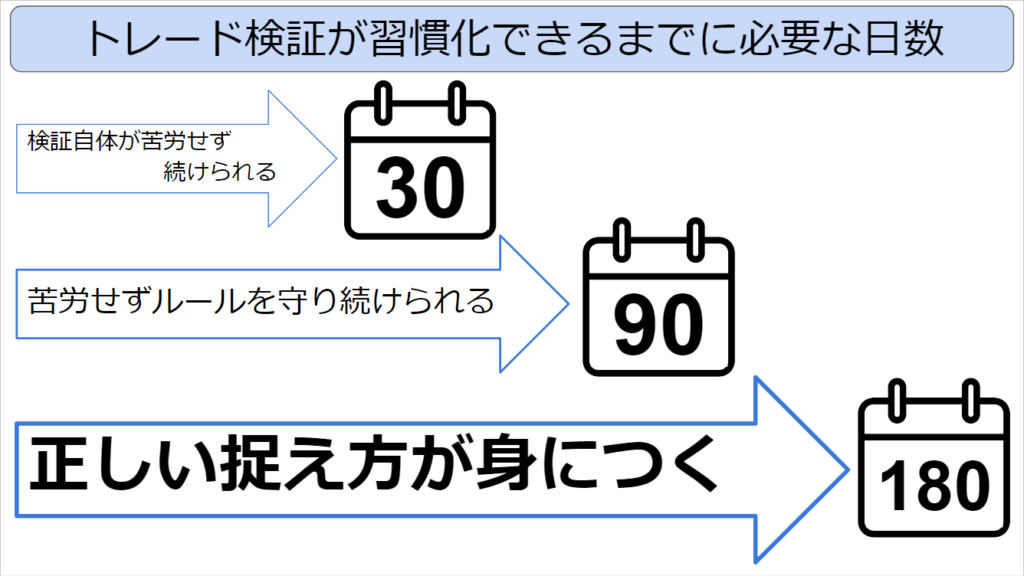

結論、最低30日、通常は90日、気付いたら180日続いているのが理想です。

習慣化コンサルタント[古川武士]氏によると、何を習慣化するかによって習慣化に必要な期間が変わるそうです。

【習慣化に必要な日数】

比較的楽な行動に関わる習慣化⇒勉強・日記・読書⇒30日必要

身体リズムを変化させる習慣化⇒早起き・運動・禁煙⇒90日必要

違う思考法を身につける習慣化⇒ネガティブ思考/完璧主義の脱却⇒180日必要

これをトレード検証に置き換えると、次の通りです。

《必要日数別、検証習慣の目的》

検証自体が苦労せず続けられる⇒30日必要

苦労せずルールを守り続けられる⇒90日必要

正しい捉え方が身につく⇒180日必要

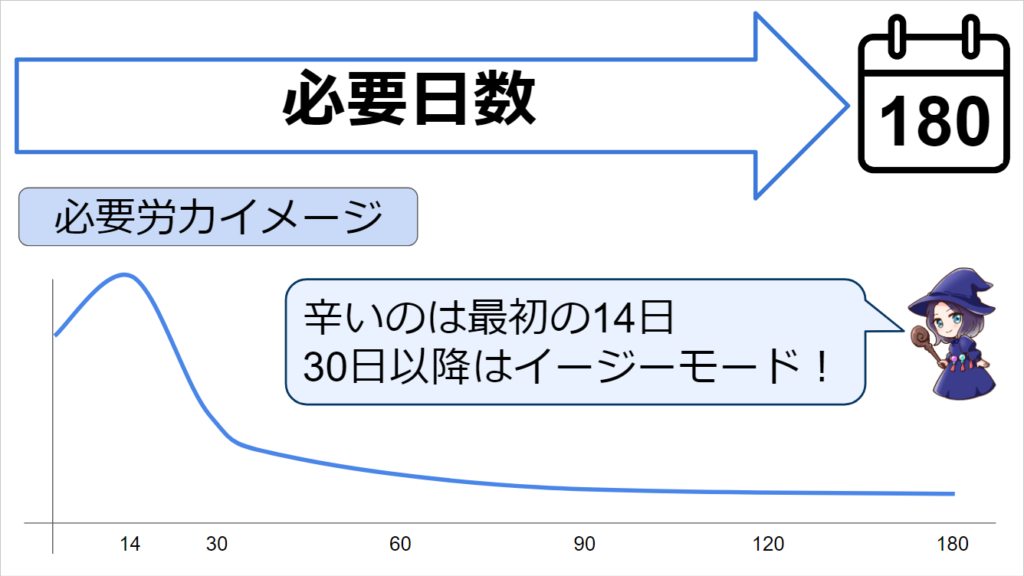

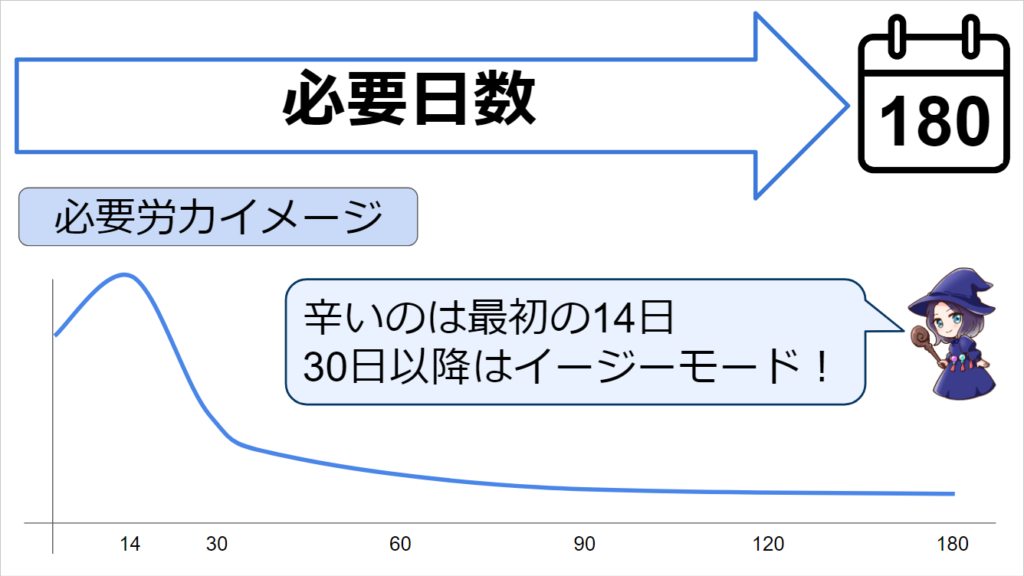

180日って半年だよ…長くて苦しそう…

そうやって考えると、肩透かしを食らいますよ。

2年間毎日検証し、1日1時間の筋トレ習慣と月15冊以上の読書習慣、またトレード思考や哲学思考を身につけた経験則を紹介しましょう。

習慣化は最初の14日が超ハード。

難しいのは30日まで。

90日以降はヌルゲー。

前述した<運用:デモトレードで無理を探る>でも少し触れましたが、習慣を変えた最初の2週間は、様々な問題が発生します。

逆を言えば、最初の2週間で、習慣化の課題は5割以上完結します。

2週間の変化の過渡期を想定できるかが、習慣化成功のカギと言えるでしょう。

15日~180日は、残り50点を100点に詰める作業。困難の高さも密度も、最初14日の10分の1にも及びません。

検証自体を習慣化できる30日さえ突破すれば、あとはエスカレータ感覚で勝手に成長できます。

まずは最初の14日を乗り越えるかへ徹底注力しましょう。

・一貫性を保つ習慣

正しい捉え方を身につけ、一貫性のあるトレードを習得してからも、検証は続きます。

180日で身につくんじゃないの?

たしかに180日で、プロレベルの正しい捉え方が身につきます。

しかし逆を言えば、一貫性のあるトレードとは、習得に180日もかかる高度なスキルです。

日頃から磨かないと曇る謙虚さ。練習を怠ると崩れる投球フォーム。ゴールド免許でも運転しない期間が続くと、安全運転に苦労するでしょう。

特にトレードでは、短期手法でも数日〜数週間シグナルがない時期があり、一貫性が鈍ってしまいます。

一貫性の維持こそ、プロトレーダーが勝ち続けながらも検証を続ける最大の理由です。

つまり毎日トレードするスキャルピングなら、検証する必要がなくなるのでは!?

実トレードだけ続けると、トレードに不利な人間的思考が刺激され続け、捉え方が歪みます。

180日と培った思考法に対し、人間的思考とは、人類がホモサピエンスとして約20万~30万年も磨き続けた脳の構造です。

そのため刷り込みを怠ったり、刺激される環境が続けば、すぐに[勝った/負けた]で捉える人間的思考が顔を出すでしょう。

一貫性の維持には、金銭的負荷を外して正しい捉え方を刷り込み直す習慣が欠かせません。

●検証手順の復習

これまで《相場》《資金管理》《トレーダー》を主役にした、検証手順を紹介しました。

しかし手順が多く、一読するだけでは頭に入りきりません。すぐ使いこなすことは難しいでしょう。

そこで、これまで紹介した検証手順とポイントを、一覧にして紹介します。

| 《相場》が主役の検証シグナルから見た相場特徴を測定する | ||

| 手順 | 結論 | ポイント |

| 準備①外せない自分軸(無理)を決める | 『1年続けたら、今より少し健康に傾く』トレードを考える | 無理のない自分軸=余裕の確保 |

| 準備②視点となる”シグナル”を決める | 95%を5秒以内に完結、100%を20秒以内に完結できるシグナル | 《20秒ルール》で続けやすいルールに徹底してこだわる |

| 準備②-2記録する”フィルタ”を決める | 極論フィルタはいらないシグナルは制限せずフィルタの状態を記録する | 上なら[1]下なら[2など番号管理すると記録しやすい |

| 準備③決済方法を決める | 検証ソフトで<早送り>する前提RR1:1の固定pips指値/逆指値 | 複雑化しないことが最優先 |

| 準備の注意点:仮説の立て方 | 極論仮説はいらない必ず両方向/逆方向にも優位性がある前提で考える | 仮説の証明ではなく、特徴の浮彫が主目的 |

| 実践①記録を安定させる | 25回×n回の改善周期で、記録方法を安定させる | 記録スキルの成長過渡期を想定する |

| 実践②サンプル数は250回×nグループ | 250回1セットのサンプルを安定して集められることが必須 | 250回は、ランダム性がPF1.5以内に収束する目安数 |

| 実践の注意点:アイデアは捨てる | メモとスクショを活用してアイデアを捨てる | アイデアに対して手を動かし、トレード以外で発散 |

| 分解①データ特徴を分解する | 250回単位で時間・曜日・月・フィルタ状態に細分化 | 時間で細分すると、優位性が尖りトレード負担も軽減される |

| 《資金管理》が主役の検証手法の運用負荷を測定する | ||

| 手順 | 結論 | ポイント |

| 準備:捉える相場特徴を決める | 自分軸×相場特徴×手法で考え、必ず相場特徴を絡める | 相場特徴なしに、無造作にサンプル収集は困難 |

| 測定:週や月単位でデータ群を測定 | 実際に評価する周期で成績の振れ幅を測定する | トレード成績の評価期間は25回が目安 |

| 運用:デモトレードで無理を探る | 生活変化から浮き彫りになる無理と、最後の擦り合わせ | 少額リアルでは、無理を見落としてしまう |

| 《トレーダー》が主役の検証一貫性を刷り込む | ||

| 手順 | 結論 | ポイント |

| 一貫性を刷り込む練習環境 | 右側が隠れた[先が見えないチャート]で決断を繰り返す | 次のトレードに繋ぐ[捉え方]を、金銭負荷がない状態で刷り込む |

| 一貫性を刷り込む必要日数 | 検証自体を30日で習慣化、正しい捉え方を180日で習得 | 最初2週間だけが超ハード、2週間をどう乗り越えるかが勝負 |

| 一貫性を保つ習慣 | 一貫性を維持するため、定期的に金銭負荷を外して練習 | 脳本来の人間的思考が漏れ出さないよう[捉え方]を刷り込み直す |

●よくある検証アドバイスの深堀集

検証ノウハウについて書かれた記事は多いですね。

ここまで根気よく読まれたあなたは、きっと熱心に検証の正解を探し求めている筈です。

しかし昨今では焼き増し情報が多く、ブログや動画ならまだしも、書籍ですら表面的なアドバイスで終わることも。

そこでここからは、トータル1兆回の検証経験から、トレード検証でよくあるアドバイスを深堀します。

①複数の時間足で検証する

手間の基準は【20秒ルール】

・95%が5秒以内

・100%を20秒以内

基準をクリアできるなら、複数枚でも問題ありません。

[複数足が悪・1枚チャートが正義]と区別するのはNG、本質は手間による習慣化の難しさです。

複数チャートで検証するスムーズさは、検証環境に左右されます。検証ソフトを選ぶ基準としましょう。

でも、複数足見ないと勝てないよ!

歯に衣着せぬ言い方ですが、認知バイアスによる偏見です。

億単位で検証して気付きましたが、

・複数足との関連性から探した優位性

・単一足で条件を絞って探した優位性

両方とも、相場全体から掘り出せた優位性には大差ありませんでした。

複数足分析とは「プロも使う・支持者も多い・簡単にマネできる」と【確証バイアス】に陥りやすい分析の典型例です。

優劣はないため、20秒ルールを活かせる範囲でチャートを表示させましょう。

②最低でも○○年検証する

検証ではサンプル数が大事です。

10年だろうが20年だろうが、サンプル数が100回未満なら見向きもされないでしょう。

私も、(250回で分解できない)500回以下の検証データは、機械的に切り捨ててます。

チャートは直近で見るべき? 昔も含めるべき?

検証チャートは、直近年度ほど評価が重要になります。

相場のルールや法則は、日々変わり続けます。

しかし一気にすべてが変わることはありません。グラデーションのように、少しづつ変化が連続してます。

だから直近ほど似たルールが通用しやすいです。

慣れないうちは、下記の通りチャートの役割を区別しましょう。

①戦略を構築:直近チャート(1~5年)

②相場変化の耐久性を測定:②以前

③最適化結果の評価:直近チャート(1~5年)

④戦略の最適化:③以前

③トレード回数は最低100回以上

例えるなら、サイコロを6回振って、1/6を確かめてるのと同じです。

因みに勝率50%の手法を100回試すと、±10%以上のブレが約5%の確率で発生します。

5%の振れ幅でも、トータル勝敗が左右されるのがトレード手法です。

何回やれば安心できるの?

確率の<振れ幅>がカギを握ります。

2つを比較してみましょう

A:100回のデータサンプル:勝率60%

B:10回×10組のデータサンプル:勝率80%~40%

実トレードで10回取引して勝率55%だった場合、Aだと「勝率下がった?」不安になり、Bだと「想定内だ」と安心できます。

確率を振れ幅で捉えない限り、「○○回やれば安心」は存在しません。

逆に確率の振れ幅さえ分かれば、少ない回数でも安心できます。

【検証回数=安心】の本質とは、「分割した振れ幅の把握」です。

④リアルトレードで練習

要注意!

「リアルトレードで練習しましょう」=アドバイスと装ったアフィリエイト勧誘の常套句。

歯に衣着せず断言しましょう。

練習目的でリアルトレードさせるアドバイスは、初心者トレーダーの「すぐに稼ぎたい!」欲求を利用した、口座開設へ誘導するアフィリエイトです。

お金が絡むトレードでしか学べないこともあるよ!

その通りです。

コンマ数秒でズレる約定の感覚、高ストレス下のメンタル機微などは、リアルトレードからしか学べないでしょう。

しかし検証・デモ・リアルで練習効率を比較すると、以下の通りとなります。

| トレード練習 | 練習できるスキル網羅性 | 時間あたりの成長効率 | 悪癖が育つ危険性 | 練習の自由度 | 自分軸/無理の発見 |

| 検証 | ◎かなり広範囲 | ◎最高 | ◎悪癖の矯正にも最適 | ◎トレーダー都合で融通がきく | ×環境再現に苦労する |

| デモ | △相場都合による | ×低い | △比較的育ちにくい | △相場都合による | ◎一番見つけやすい |

| リアル | △相場都合による | ×低い | ×最速で育つ | ×相場都合による+コスト発生 | △高ストレスで気付けない |

リアルトレードでしか身につかない要素へ注目するあまり、全体的な成長効率を落としては本末転倒でしょう。

よく「リアルじゃないとメンタルが育たない」と言われますが、むしろ悪癖が育って危険です。

練習する目的を使い分け、検証やデモで練習しましょう。

⑤弱点を見つけて無くしていく

勝てる手法の条件とは、コストを含め1%でもプラスへ傾いていることです。

相場全体でシグナルを見ると、優位性はおよそ±0。つまりどんなシグナルでも、致命的な弱点を1つでも削れば、勝てる手法が作れます。

なら、弱点を見つけて削るのは良いことでは?

その通り。むしろ弱点探しは良いことです。

しかし注意すべきは、「不利な優位性1割の探索」と「有利な優位性1割の探索」に、労力的な差が発生しないこと。

トレード運用の労力やコストを考えると、有利な優位性から探ったほうが効率的です。

分かりやすく取引全体を[10]とし、有利な優位性を[5]、不利な優位性を[5]、機能する優位性が[5ー5=0]の手法を例に考えましょう。

パターンA「手法の弱点を[1]削る」

①労力:不利な優位性[1]の探索

②機能する優位性:[1] = 有利な優位性[5] − (不利な優位性[5] − 削った優位性[1])

③発生コスト/運用労力:[9]

パターンB「手法を扱いやすい[1]に絞る」

①労力:有利な優位性[1]の探索

②機能する優位性:[1] = 有利な優位性[1]

③発生コスト/運用労力:[1]

まとめると、①労力と②機能する優位性は変わらず、③発生コスト/運用労力だけ9倍の差が発生します。

実際の相場特徴は1%単位でも反転するため、

・1日約15分で得られる優位性

・1日約1425分(24時間−15分)で得られる優位性

原理上は大差ありません。

「この大損を無くすには?」という目線で手法改良するのは、実は非効率。

最も美味しい特徴を、1割以上に選り好みしましょう。

⑥機械的にトレードしてデータを集める

たとえ検証でも、機械的トレードとは本一冊が書けるほどの高難易度です。

でもお金のプレッシャーが絡まないから、比較的簡単では?

その通り。比較的簡単です。

しかし見逃しがちなのが、あくまで比較的であり、機械的トレード自体がすごく難しいこと。

脳には『改善の可能性に気づくとドーパミンが出る』仕組みが備わっており、強いストレス発散効果と依存性が認められてます。

より分かりやすく言えば、改善の可能性が目の前にあると、脳は気が散って集中できません。

お酒やタバコの禁断症状に対し、パズルゲーム[テトリス]が勧められるのは有名話です。

身近な例だと、勉強するつもりが、整理整頓をダラダラ続けてしまう現象でしょう。

まとめると、改善を無視する機械的トレードとは、それ自体が本能に逆らう高ストレスな作業なのです。

検証では金銭的痛手という抑止力がないため、人によっては実トレード以上に難しいですよ。

⑦結果を振り返って手法を修正をする

一般的にイメージされる「振り返り」が有益な修正につながる可能性は限りなく低いでしょう。

理由は、ノウハウを紹介するブログや動画の【テンポ感】

検証ノウハウをブログや動画で調べると、<結果の記録⇛振り返り⇛手法を改良>の流れが、数分でインプットできてしまいます。

脳は過去や未来を分別できず、時間感覚のイメージが苦手です。

そのため<結果の記録⇛振り返り⇛手法を改良>の流れが、数分で完結すると勘違いします。

つまり効率的に検証しても、脳は3〜4トレードで「振り返らないと」と考え始めてしまうのです。

どうやったらテンポ感を引き伸ばせるの?

テンポ感の更新は、体験から更新するしかありません。

逆に体験さえすれば、一度だけでも正しいテンポ感へ更新されます。

数分で完結する時間感覚は、インプット時間=疑似体験時間として印象付いたモノです。

脳の記憶メカニズムでは、アウトレットの記憶優先度はインプットの2倍以上。

結論、「百聞は一見に如かず」であり、「百考は一行に如かず」です。

ルールを破ってしまっても、250回1セットを達成すること自体に、大きな意味がありますよ。

⑧試行回数を増やし期待値へ収束させる

一括評価では実用性に欠けてしまいます。

《資金管理》が主役の検証でも紹介しましたが、データの[正確さ]と[実用性]は、全く別物です。

結果を<分解>することで、週や月の成績振れ幅が分かるから、結果の<想定内/想定外>を判断できる!

試行回数を増やすこと自体、間違いではありません。

しかし検証と資金管理を紐付ける最終目的は、《異常事態の線引き》による不安の根本対策です。

脳は仕組み上、目先の結果を評価し続けます。

だから検証データは「この損失は異常か?/想定内か?」へ答え続けなければなりません。

「10回トレードしたら勝率60%だった…」

①1000回検証した勝率:75%

②10回×100組トレードした勝率:60%以下25組・50%以下5組・40%以下1組

期待値への収束という①点(ポイント)の捉え方では、億単位検証しても不安は拭えません。

検証結果の評価を平均一つで終わらせるのは怠慢。

振れ幅で捉える②面(エリア)の発想を持ちましょう。

⑨気づきを無駄にしない

多くの場合、検証中の気づきは、<忘れない/無駄にしない>目的でメモするようアドバイスされます。

だから多くのトレーダーが「頭で覚えてればいい」とメモを怠けてしまいがちです。

《相場》が主役の検証でも紹介しましたが、検証が失敗する理由の99%がアイデアの消化先です。

①『こうすれば上手くいくのでは?』と気付く

②改善の可能性に脳がドーパミンを出す

③爆発的な行動力が発生

④トレードで行動力を消化しやすい環境

⑤ルールを逸脱したトレードが発生

アイデアが浮かぶこと自体は防げないため、検証中は頻繁にドーパミンが出てしまいます。

手を動かすメモとは、ドーパミンによって発生した行動力を消化させる手段です。

記憶力の良さは、メモを省略する理由になりませんよ!

⑩検証チャートに売買パターンを印で残す

売買結果をチャート上に書くことは、悪いことではありません。

むしろ文字や数字データより鮮明にイメージしやすく、ルール通りのトレードを脳へ納得させやすいメリットまであります。

注意点は、印をつけたチャートの【活用目的】

正しいエントリータイミングや利確/損切を脳へ刷り込む目的なら、50〜100枚あれば十分でしょう。

撮影したチャートを、通勤などの移動中にスマホで流し見する習慣を作ると、約1ヶ月で脳が正しいトレードを学習します。

しかし検証データとして残す目的なら注意が必要です。

《相場》が主役の検証でも紹介しましたが、各トレードの分析・操作・記録に20秒以上かかる検証は長続きしません。

データの記録として残す場合、【スクショ撮影⇛貼り付け⇛保存】という手間が加わります。

ショートカットなどで工夫しても、20秒の中でチャート記録が占める時間は大きくなるでしょう。

残酷ですが、こだわった検証でも、続かなければ自己満足です。

検証ソフトで自動的に売買履歴がチャート表示されるから、印をつけたり、保存する手間もかからないよ?

大げさに聞こえますが、検証結果をチャートで振り返ること自体をオススメしません。

理由は、効果的な振り返りを行うこと自体が困難だからです。

脳は一度に5〜10トレードしか認識できません。そのためチャートを使って振り返ると、次の通りバイアスが発生します。

1,《少数の法則》により、少ないデータを過大評価してしまう

2,続けて《確証バイアス》により、誤った印象を強めてしまう

チャートのパターンデータを、脳の限界を超えて大量分析するには、専門知識やスキルが不可欠です。

より効果的な振り返りを行うなら、扱いやすい数値的な検証データへ絞るべきでしょう。

同じシグナルを別のフィルタから検証する時に、売買履歴の印が役立たない?

シグナルを印で残すことで、同じシグナルを使った<次の検証>の効率アップを考える人も多いでしょう。

結論、<次の検証>を想定すること自体が高難易度です。

《相場》が主役の検証でも紹介しましたが、[記録スキル]の成長過渡期を想定しないことが、検証を挫折する大きな原因です。

Excelだけで完結するEA検証でも、年単位で見直しできるデータの整理には、半年以上かかりました。

<次の検証>を想定できるまで[記録スキル]を成長させるには、試行錯誤だけで1年以上かかるでしょう。

チャートの再利用は考えず、素直にゼロから検証したほうが、結果的に効率よく検証できますよ。

⑪チャートの右端で判断

すべての検証をチャート右端で判断する必要はありません。

検証の主役を《相場》《資金管理》《トレーダー》に分けて紹介しましたが、注意点が一つあります。

ここがポイント!

検証の主役は1つに絞る。

繰り返しますが、判断の基本は【20秒ルール】です。

例えば《相場》《資金管理》が主役の検証では、1000〜2000回とサンプルを<収集する><記録する>が主目的です。

ここで「ついでにトレーダーを鍛えよう」とチャート右端判断を取り入れると、余分な注意に意識が割かれ、必要な時間が増えてしまいます。

逆に《トレーダー》を鍛える目的なのに、「ついでにサンプルも集めよう」と<収集する><記録する>手間を増やすと、<正しい捉え方>へ集中できません。

トレーダーを鍛える目的以外で、チャート右端判断を無理に取り入れる必要はないでしょう。

《相場》と《資金管理》は同時にできないの?

結論、同時にはできません。

理由は順番です。

《資金管理》が主役の検証では、開始前に必ず<相場特徴>を元に手法を作ります。そして<相場特徴>を調べるのが、《相場》が主役の検証です。

つまり、《相場》主役の検証が先。《資金管理》主役の検証が後。

繰り返しますが、<相場特徴>は1%単位でも反転を繰り返します。

もし<相場特徴>をよく調べず「有利になるだろう」と見切り発車すると、1000や2000と集めたサンプルが高確率で無駄になるでしょう。

手順が似ている検証でも、二兎追うものは一兎も得ずですよ。

⑫チャートを分析する

気付ける人も多いですが、今まで勉強したトレード分析は、必ず方向性とセットで紹介されます。

・ゴールデンクロス:上昇シグナル

・三尊/逆三尊:反転シグナル

・高値/安値ブレイク⇒トレンド発生シグナル

そのため<分析>という単語から、脳は勝手に相場を[上がる/下がる]で捉えるスイッチを入れてしまうのです。

つまり、『こうすれば上手くいくのでは?』というアイデアが浮かびやすくなります。

メモ書きで保留する手段が効果的ですが、浮かぶ回数は少ないに越したことはありません。

使うなって禁止されると、余計に頭に浮かぶよ…

無理に禁止すると【カリギュラ効果】が働き、かえって<分析>を思い浮かべてしまいますね。

カリギュラ効果に効果的な対処法はありません。

しかし心理バイアスは共通して、自覚することで効果を軽減できます。

また今記事の検証手順は、<分析>という単語を使わずに紹介しています。繰り返し読み直すことで、[上がる/下がる]で捉えるスイッチを回避しながらインプットができますよ。

⑬チャートを見まくって仮説を立てる

どんなにチャートを見まくっても、脳の記憶構造では5~10トレードしか一度に処理できません。

そのため《⑨検証チャートに売買パターンを印で残す》でも紹介したバイアスのコンボ【少数の法則⇒確証バイアス】が働いてしまいます。

またチャートから見つけた仮説は、必ず<うまくいったパターン>から出発するため、どんな仮説でも【確証バイアス】を避けられません。

《チャートから始まる仮説の一例》

「ここのトレンドをとるには?」「ここの天井を見抜くには?」「ここの損切を無くすには?」

⇒どんな仮説でも、最初の一回目はうまくいく⇒確証バイアス発生

仮説が無いと、何を検証したらいいか分からないよ!

検証の出発点は【準備①外せない自分軸(無理)を決める】【準備②視点となる”シグナル”を決める】です。

つまり、チャートは一切関係ありません。

仮説のためにチャートを見続け、時間を消費する必要はありませんよ。

⑭エントリー・利確・損切りの根拠を記録する

反論も多いですが、検証でトレード根拠を書く必要はありません。

理由は下記の通りです。

理由①:個別に根拠を書くと20秒ルールに収まらず、続かない検証になる

理由②:「根拠があればトレードしてよい」と、根拠が免罪符になりやすい

理由③:数字と違い、曖昧さの多い言語を残すには高度な[記録スキル]が必要

根拠の記録したら、相場観が鍛えられるよ…

分析力や相場観など、<実力>を鍛える成長方針はオススメしません。

<実力>を鍛える方針を極端にした例が、AIや機械学習です。

<実力>を鍛えて勝てるなら、今頃トレードはAIや機械学習の独壇場でしょう。

そうならない事実は、限界まで分析力を高めても勝てない証拠でもあります。

勝ち続けるトレーダーは、手法を繰り返す<仕組み>を活用してます。

手法は相場特徴を捉える道具です。

1回1回の分析根拠を振り返っても、相場特徴は見えてきません。同じ根拠を集めることで、初めて浮き彫りになります。

結論、エントリー・利確・損切りの根拠は、記録不要です。

●まとめ:検証を始めるには

今回は、検証の役割と、役割に沿った手順を深掘って紹介しました。

紹介した役割や手順は、検証がもたらす恩恵のたった数%です。全部を説明するなら本一冊書いても足りません。

しかしこれ以上紹介しても、あなたが検証を始めたくなるようなメリットは伝わらないでしょう。

よい例が【スマホ】

スマホを10年以上使っている人が説明しても、まだスマホを触ったことがない人へは、表面的な恩恵しか伝わりません。

しかし触り始めると、触る前の生活が想像できないほど手放せなくなるでしょう。

検証も同じです。

どれだけ検証のメリットを説明されても、実際に検証するまでは必要性を一切感じられません。

これこそ、99%のトレーダーが検証を始められない最大の原因です。

どうやったら、検証を始めたくなるの?

必要性を実感できないため、「始めたくなる」を叶えることは原理上不可能です。

しかし、脳のバイアスを利用し、始める確率を高めることはできます。

そこで最後に、《ツァイガルニク効果》を活用したタイマーテクニックを紹介しましょう。

やり方は簡単で、10秒以内に完結する行動を、15分置きにタイマーセットしてください。

《例・準備①外せない自分軸(時間)を決める》

21:00⇒ノートとペンを机に置く

21:15⇒ノートに《条件1、半年前の自分でも、無理なく続けられる》と書く

21:30⇒ノートに《条件2、1年間続けたら、今より少し健康に傾く》と書く

21:45⇒ノートに《①安定してトレードできる時間は?》と書く

22:00⇒ノートに《②その中で無理のない時間は?》と書く

22:15⇒ノートに思い浮かんだ①を書く

22:30⇒ノートに①が書けてれば②を書く

22:45⇒ノートに①が書けてれば②を書く

21:40⇒ノートに①が書けてれば②を書く

コツは、あえて物足りないと感じるレベルで行動を区切ること。

15分置きにセットする理由は、食事や風呂など日常的な雑務をこなしながらでも、始めやすくするため。

私が検証を習慣化するにあたり、大変お世話になったテクニックです。

ぜひ見せかけの必要性に惑わされず、検証の恩恵を体験してください。

トータル1超回の検証経験から断言します。

検証は勝ち続けるトレーダーの良き隣人です!

コメント